Выход есть. Кредит с самой низкой процентной ставкой — список банков Пакет документов для детской ипотеки в Сбербанке

Возможность приобрести квартиру без кредитования доступно лишь малому числу семей. Ипотека – реальная возможность улучшить свои жилищные условия. Особенно актуально это становится, когда количество членов семьи увеличивается, появляются дети. Кстати пришлись изменения законодательства, позволяющие улучшить условия кредитования, сделать его более доступным для некоторых категорий людей, проживающих в Российской Федерации. Примененные к ипотеке 6 процентов в 2019 году условия Ссбербанка приемлемы для многих семей, где появляется двое и больше малышей.

Программа разработана таким образом, что государство возмещает банкам недополученную прибыль, которая составляет разницу между имеющейся и льготной ставкой по ипотеке. Таким образом семьи с детьми имеют возможность льготно кредитоваться, банки получают дополнительную прибыль за счет привлечения дополнительных заемщиков, которые готовы взять заемные деньги на приобретение квартиры под невысокий процент.

Каждый банк индивидуально разрабатывал программу под условия детской ипотеки. Основным участником данного проекта является Сбербанк, своевременно обеспечивший гражданам возможность воспользоваться доступной ипотекой при покупке жилья. Основные моменты, на которым следует уделить внимание:

- Подготовка документов для получения заемных средств на выгодных условиях. Первоначально могут быть предоставлены электронные копии документов. Они подойдут для этапа рассмотрения заявки. При подписании договора потребуется их подтвердить оригинальными образцами на бумажном носителе.

- Ипотека под 6 процентов в 2019 году по условиям Сбербанка предусматривает появление в семье двух, трех и больше детей. От числа детей зависят условия кредитования, которые будут применены. Семья с двумя детьми может рассчитывать на выгодное кредитование три года. Трое и более детей позволят воспользоваться выгодной ставкой кредитования пять лет.

- Родители претендующие на получение ипотеки под 6 % должны иметь российское гражданство. Дети должны являться гражданами Российской Федерации. Этот факт подтверждается документально копиями паспортов РФ и свидетельств о рождении.

- Программа участие семей, в которых появились второй и/или третий ребенок, начиная с 1 января 2018 года до конца 2022 года.

Банк начал льготное кредитование под 6 процентов 7 февраля 2018 года. Чтобы ей воспользоваться важно удовлетворять требованиям:

- Рождение второго или третьего ребенка произошло после 1 января 2018 года.

- У родителей и детей российское гражданство.

- Возраст заемщика находится в рамках от 21 до 75 лет .

- Общий стаж работы превышает один год, в том числе на настоящем месте проработано не менее 6 месяцев. Эти условия могут не удовлетворяться, если у претендующего на ипотеку родителя есть карта Сбербанка, на которую выплачивается заработная плата.

- Приобретать на заемные средства можно готовое жилье или строящееся. Если готовую квартиру можно купить только у юридического лица, то строящееся жильё может быть возведено самостоятельно. Это касается строительства частных домов.

- Сумма ипотеки имеет определенные границы. Она не может быть меньше 300 тысяч рублей и более 3-х миллионов рублей. Для отдельных регионов максимум составляет 8 миллионов рублей. К ним относятся столица и область, Санкт-Петербург и Ленинградская область. Основанием для этого служит высокая стоимость квадратных метров.

- Первый взнос не может быть менее 20 %. Для его уплаты могут привлекаться средствами материнского капитала .

Пакет документов для детской ипотеки в Сбербанке

Чтобы получить ипотеку 6 процентов в 2019 году по условиям Сбербанка необходимо подготовить следующий пакет документов:

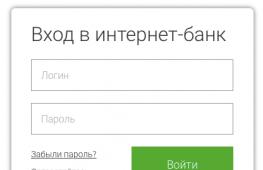

- Анкета заемщика. Ее можно скачать на сайте банка, заполнить самостоятельно или же обратиться в банк, где предоставят готовый бланк, помогут его заполнить.

- Копии документов, удостоверяющих личность, подтверждающих гражданство для заемщика и созаемщика. Как правило, таким документом служит паспорт гражданина РФ. При обращении в банк на руках у вас должен быть оригинал документа.

- Заверенная копия трудовой книжки с указанием текущего места работы. Этот документ вы можете запросить у своего работодателя.

- Справка о доходах, где будут сведения за последние 6 месяцев с текущего места работы. Документ подготовит бухгалтерия предприятия, на котором вы работаете.

- Наличие детей, их гражданство, дата рождения подтверждаются копиями свидетельств о рождении.

На этапе рассмотрения заявки, документы могут быть переданы банку в электронном виде. При подписании договора важно чтобы предоставляемые документы в полной мере соответствовали электронным копиям. Если будут найдены расхождения, например, в дате выдачи, то в кредитовании может быть отказано.

Сроки льготного кредитования в Сбербанке

Ипотечные кредиты, как правило, выдаются на большой срок. Это позволяет снизить ежемесячную сумму платежа, сделать ее доступной гражданам со средним доходом. Программа льготного кредитования имеет временные ограничения. В течение этого периода заемщик сможет пользоваться выгодной ставкой по ипотеке – всего 6 процентов. При различных условиях граждане могут рассчитывать на следующие льготные периоды:

- Семьи, у которых родился второй ребенок с начала 2018 года и до конца 2022 года, смогут воспользоваться ставкой 6 % на протяжении трех лет.

- В семьях, где в период действия программы появился на свет третий ребенок, могут рассчитывать на выгодные условия по ипотеке на протяжении пяти лет.

- Если же у вас в семействе за время действия программы льготного кредитования появились второй и третий ребенок, то вы можете рассчитывать на сложение периодов. Это значит, что оплачивать ипотеку на выгодных условиях вы сможете 8 лет.

По истечении этих периодов, если ипотека еще не погашена, оплачивать ее придется на общих основаниях. Процент по кредиту будет соответствовать принятому в банке для других категорий граждан. Об этом указывается в договоре, с которым необходимо тщательно ознакомится во избежание недоразумений.

Семьи, которые ранее приобрели квартиру по более высокой ставке на вторичном рынке не смогут воспользоваться льготой по ипотеке. Это связано с тем, что программа предусматривает покупку недвижимости лишь у юридических лиц, застройщиков. Вторичное жильё , как правило, приобретается у физических лиц. Рефинансирование ипотеки на выгодных условиях возможно лишь при покупке квартиры на первичном рынке . При этом потребуется предоставить тот же пакет документов, что и при ипотеке под шесть процентов. Кроме того, документы, подтверждающие получение кредита в другом банке, если это имело место.

Для рефинансирования необходимо обратиться в банк, где вы получили ипотеку ранее 2018 года. При соблюдении условий, банк рассмотрит вашу заявку и предоставит льготные условия по кредитованию. Рефинансировать ипотеку можно и при условии получения ее в другом банке. Обязательным условием является страхование жизни заемщика на протяжении всего периода кредитования.

Поддержка семей с детьми с 2018 года по указу Путина

Программа льготного кредитования призвана поддержать семьи , где появляется два и более ребенка. Кроме того, она направлена на стимулирование рождаемости в ответственных семьях, стремящихся обеспечить для себя и своих детей хорошие условия жизни. Ипотека 6 процентов в 2019 году на условиях Сбербанка позволяет помочь многим семьям обзавестись собственным жильем или улучшить свои жилищные условия, приобрести квартиру большей площади у застройщика, построить частный дом.

По указу Путина многие банки сегодня подготовили программы выгодного ипотечного кредитования для семей с детьми . В том числе на ипотеку под 6 процентов могут претендовать и одинокие родители, если соблюдаются условия, а размер дохода позволяет получить заемные средства на покупку или строительство дома , квартиры.

Благодаря предпринимаемым мерам возможно изменить демографическую ситуацию в стране, повлиять на качество жизни людей. Возможность иметь собственное жильё, воспользовавшись льготной ипотекой, для многих людей станет стимулом не только завести семью, но и родить более одного ребенка, добавит уверенность в завтрашнем дне.

Льготная ипотека под 6% в 2019 году

Ипотека под 6% годовых – новая программа субсидирования жилищного кредитования

Несколько дней назад, выступая на заседании координационного совета по национальным идеям, Президент страны озвучил перспективы развития программы ипотека 6 процентов.

Разумеется, предложение это заинтересовало многих россиян, ведь под те стандарты, которые описал глава государства, попадают большое количество россиян, особенно тех, кто об ипотечном кредитовании попросту и не задумывался.

Что предлагают Президент и Правительство

Итак, потенциальными участниками этой программы, когда самостоятельно за кредит, взятый под залог недвижимости придется оплатить только 6% переплаты, становятся те граждане, в семьях которых два и более ребенка

, а ежемесячный доход не превышает 18 тысяч рублей

на одного члена семьи. Подчеркнем, что это включая детей и неработающих иждивенцев.

Всю остальную часть кредита, запрошенного банком, придется оплачивать государству.

Почему такое предложение появилось и каковы его экономические предпосылки:

- Не за горами выборы, а политическая обстановка в стране стабилизировалась, что становится неплохой почвой для принятия судьбоносных решений;

- Низкая инфляция, объявляемая Росстатом в пределах 3-5% позволяет ипотеке «стоить» немногим более 10%, и это число будет снижаться в будущем году;

- Стабильны курс доллара и нефти, от чего в основном и зависит национальная экономика;

- Несмотря на все риски ипотечного кредитования, довольно большое число россиян и, причем состоятельных россиян, берут ипотеку, стимулируя банки все чаще появляться на этом поле. Следовательно, необходимо стимуляция еще больше этого сектора экономики;

- Строят сейчас мало. Да процент по вторичке выше, но сильно стагнирует отрасль строительства, необходимо ее подстегнуть, ибо понятно, что раздавать ипотеку под 6% будут не под каждую квартиру или дачу.

Разницу между основной ставкой и ставкой 6% по условиям, правительство в лице Министерства Финансов будет напрямую компенсировать банкам.

Разницу между основной ставкой и ставкой 6% по условиям, правительство в лице Министерства Финансов будет напрямую компенсировать банкам.

Какой будет круг этих банков, пока сказать сложно, но, отступая от темы можно заверить, что потребителю будет собственно все равно. Это как с ОСАГО. Стоимость полиса одинаковая, так какая разница, у какой страховой компании его приобретать. В данной ситуации банки будут напротив «охотиться» на семьи у которых 2 и более детей, предлагая им взять ипотеку на выгодных условия.

Условия предложения

Вот какие условия предполагаются для заемщиков:

- Выдаваться субсидия будет под строительство в первичке или рефинансирование уже существующего кредита;

- Срок субсидии лицам с 2 детьми — до 3 лет, более двух – до пяти лет.

Претендовать на ипотеку могут те, у кого родится второй ребенок или последующий в 2018 году. Однозначно сказать, жилищная ли это или демографическая программа невозможно, что-то, скорее среднее, затрагивающее еще и ряд отраслей народного хозяйства.

Претендовать на ипотеку могут те, у кого родится второй ребенок или последующий в 2018 году. Однозначно сказать, жилищная ли это или демографическая программа невозможно, что-то, скорее среднее, затрагивающее еще и ряд отраслей народного хозяйства.

Алгоритм получения субсидии прост, при уже действующей ипотеке необходимо:

- Родить в 2018 ребенка;

- Оформить заявление в Банк – заемщик или в тот, где будет рефинансирование;

- Получить ипотечную программу и оплачивать по низшей ставке.

Участвовать будут однозначно, такие банки как:

- Сбербанк;

- ВТБ 24;

- Дельта Кредит;

- Райффайзенбанк;

- Газпромбанк;

- РоссельхозБанк;

- Уралсиб;

- Абсолют Банк;

- Возрождение;

- Открытие;

- Банк Зенит.

Перспективы программы

Конечно все банки в данный момент очень заинтересованы в том, чтобы поучаствовать в делении государственного пирога.

Если в означенный срок, то есть до 3 лет при двух малышах или 5 при трех, кредит не будет полностью погашен, все вернется на уровень тех ставок, которые будут действовать в Банке – заемщике на тот момент. Год 2021 еще очень далеко и предполагать, каковы будут условия по ипотеке там, довольно трудно.

По оценкам экспертов,

в программе субсидирования ипотечного кредита смогут поучаствовать около полумиллиона семей.

Отметим также, что все социальные программы поддержки, применяемые ранее при ипотечном кредитовании также будут зачитываться и в этой схеме.

К таким отнесем:

- Программа с материнским капиталом;

- Кредит «молодая семья»;

- Военная ипотека;

- Ипотека бюджетникам.

В настоящее время ипотечные кредиты получают граждане на условиях ставки от 9% в год, а наиболее определяющими при выборе ипотечного банка являются следующие условия:

- Сумма минимального взноса по кредиту;

- Срок выдаваемого кредита;

- Сумма кредита, выдаваемого под ипотеку.

Для того чтобы банк принял к рассмотрению документы необходимо сделать ряд действий:

- Выбрать жилье на вторичном рынке, строящуюся недвижимость или загородный дом;

- Подать документы в банк;

- Подписать договор ипотечного страхования;

- Выплачивать надлежащим образом проценты по кредиту.

Многие банки давно разместили на свои сайтах ипотечный калькулятор, воспользовавшись которым граждане могут увидеть суммы переплат кредитной организации, условия ипотеки и проценты, которые придется заплатить банку за все время пользования кредитом.

Кому выгодна ипотека под 6%

Введение новой программы не убережет россиян от самостоятельного поиска кредитного учреждения и от выбора наиболее выгодного предложения.

Другое дело, что многие россияне в данный момент обременены ипотекой на вторичную недвижимость. К сожалению, в данную программу эта категория граждан не попала.

Стремясь улучшить инвестиционный микроклимат и поднять демографическую ситуацию, правительство пошло на популярную меру. Пожалуй, о квартире мечтают все, а, судя по рекламе из телевизора, даже те дети, благодаря которым поучаствовать в программе представится возможным.

Только проблема в том, что банки минимально выдают кредит на 20 лет, если брать совсем уж усреднено. А согласно статистике Росстата досрочных погашений ипотеки в нашей стране не так уж много. Проще говоря,

льготный период кредитования в 5 максимальных лет не способен сдвинуть ситуацию в национальной экономике в позитивное русло.

Получается, что основными участниками программы станут те

, кто уже заключил в текущем году договор ипотечного страхования со всеми условиями, которые впоследствии дадут право претендовать на участие в госпрограмме.

Неизвестно, много ли россиян, чей средний доход равнялся 18000 руб./чел. или меньше стали участниками ипотечного кредитования под залог первичной недвижимости.

При первом рассмотрении так не думается.

То, что программа поможет снизить сроки выплат по ипотеке в несколько раз, верится с трудом, да и те же 6% придется еще изыскать.

Другой вопрос, что это очень приемлемый вариант для рассмотрения заявки по рефинансированию кредита.

Не желая сгущать краски и не желая описывать ситуацию с ипотекой в черных тонах, отметим, что данная программа является последовательным продолжением мер по улучшению жилищных условий различных слоев населения, в том числе бюджетников и молодых семей

, они, как предполагается и становятся двигающей силой экономики страны.

В 2022 году планируется сворачивание программы материнского капитала , следовательно, в тот год, который уже не за горами следует ожидать очередных предложений по ипотеке и не только.

Последние новости

Стал известен точный список банков в которых можно получить ипотеку под 6% по программе по выдаче льготной ипотеке, которая началась 1 января 2018 года. Это список банков которые работают сотрудничают напрямую с государством по этой программе и которые получают напрямую от государства средства для субсидирования льготного процента по ипотеке. В других танках так же можно получить такую ипотеку, но только при условии что они являются агентами одного из этих банков. Так что если нет острой необходимости, лучше обратиться напрямую в один из банков, представленных в списке.

Список банков:

- Публичное акционерное общество «Сбербанк России»

- Банк ВТБ (публичное акционерное общество)

- Акционерный коммерческий банк «Абсолют Банк» (публичное акционерное общество)

- Акционерный коммерческий банк «РОССИЙСКИЙ КАПИТАЛ» (публичное акционерное общество)

- «Газпромбанк» (Акционерное общество)

- Акционерное общество «Россииский Сельскохозяиственныи банк»

- Публичное акционерное общество «Промсвязьбанк»

- Публичное акционерное общество Банк «Финансовая Корпорация Открытие»

- «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» (Публичное акционерное общество)

- Акционерное общество «Райффайзенбанк» Публичное акционерное общество

- Банк «Возрождение»

- Публичное акционерное общество «Совкомбанк» Акционерное общество

- «Коммерческий банк ДельтаКредит»

- Публичное акционерное общество «ТРАНСКАПИТАЛБАНК»

- Акционерный коммерческий банк «АК БАРС» (публичное акционерное общество)

- Акционерный коммерческий банк «ИНВЕСТИЦИОННЫЙ ТОРГОВЫЙ БАНК» (публичное акционерное общество)

- Публичное акционерное общество «Западно-Сибирский коммерческий банк»

- Публичное акционерное общество «БАНК УРАЛСИБ»

- Публичное акционерное общество коммерческий банк «Центр-инвест»

- Акционерное общество «ЮниКредит Банк»

- Акционерное общество «КОШЕЛЕВ-БАНК»

- АКЦИОНЕРНЫЙ КОММЕРЧЕСКИЙ БАНК «МЕТАЛЛУРГИЧЕСКИЙ ИНВЕСТИЦИОННЫЙ

- БАНК» (ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО)

- Акционерное общество Банк конверсии «Снежинский»

- Коммерческий банк «Кубань кредит» общество с ограниченной ответственностью

- Прио-Внешторгбанк (публичное акционерное общество)

- РОССИЙСКИЙ НАЦИОНАЛЬНЫЙ КОММЕРЧЕСКИЙ БАНК (публичное акционерное общество)

- Акционерное общество Банк «Северный морской путь»

- АКЦИОНЕРНЫЙ КОММЕРЧЕСКИЙ БАНК «АКТИВ БАНК» (ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО)

- АКЦИОНЕРНОЕ ОБЩЕСТВО «БАНК СОЦИАЛЬНОГО РАЗВИТИЯ ТАТАРСТАНА «ТАТСОЦБАНК»

- Акционерный коммерческий банк «РосЕвроБанк» (акционерное общество)

- Оренбургский ипотечный коммерческий банк «Русь» (Общество с ограниченной ответственностью)

- Банк ЗЕНИТ (публичное акционерное общество)

- Общество с ограниченной ответственностью Банк «Аверс»

- Публичное акционерное общество «Курский промышленный банк»

- ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «БАНК «САНКТ-ПЕТЕРБУРГ»

- ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «НОВЫЙ ИНВЕСТИЦИОННО-КОММЕРЧЕСКИЙ БАНК

- ОРЕНБУРГСКИЙ БАНК РАЗВИТИЯ ПРОМЫШЛЕННОСТИ»

- Публичное акционерное общество «Дальневосточный банк»

- Акционерное общество «Сургутнефтегазбанк»

- Публичное акционерное общество коммерческий банк «Уральский финансовый дом»

- Публичное акционерное общество «СЕВЕРГАЗБАНК»Публичное Акционерное Общество «БИНБАНК»

- Публичное акционерное общество «Московский Индустриальный банк»

- Акционерный коммерческий банк «Энергобанк» (публичное акционерное общество)

- Публичное акционерное общество Банк «Кузнецкий»

- Акционерное общество «Всероссийский банк развития регионов»

- Акционерное общество «Агентство ипотечного жилищного кредитования»

Ниже представлен скан приказа Министерства финансов Российской Федерации.

Запись опубликована: 04.06.2018 в рубрике:Удобным и простым вариантом оперативного решения финансовых проблем является банковский кредит. Выбирая банк и программу кредитования, следует учитывать несколько разных параметров. Для заемщиков основной критерий выгодности кредита - минимальная процентная ставка, поэтому вопрос, где оформить кредит с самой низкой процентной ставкой, всегда будет актуальным.

Кончено при выборе кредита, важно уделить внимание кредитному лимиту, сроку погашения, скорости оформления, комиссиям, требованиям к кредитополучателям. Но если процентная ставка завышена, то даже возможность получения займа без учета кредитной истории, с минимальной вероятностью отказа в выдаче кредита не будут стимулирующим фактором. Если переплата станет неподъемной ношей, целесообразность оформления такого кредита весьма сомнительна.

| Банк | Процент | Сумма |

| Тинькофф лучший кредит | от 12% | до 1 млн. ₽ |

| Хоум Кредит Банк 500т.р для новых клиентов | от 12,5% | до 1 000 000 ₽ |

| ОТП Банк | 11,5% | до 1 000 000 ₽ |

| Альфа Банк 95% одобрение | от 11,99% | до 1 000 000 ₽ |

| Восточный Банк только паспорт | от 12% | до 1 000 000 ₽ |

| Ренессанс Кредит без отказа | от 11,3% | до 700 000 ₽ |

| СКБ-Банк | от 11,9% | до 100 000 ₽ |

| Совкомбанк | от 11,9% | до 40 000 ₽ |

| УБРиР | от 11% | до 200 000 ₽ |

| Почта Банк без отказа | от 12,9% | до 1 000 000 ₽ |

Ориентированность заемщиков на кредиты с низким процентом, должна подкрепляться ответами на ряд вопросов, которые помогут в выборе подходящего кредитного продукта.

Как выбрать банк выдающий кредит под низкий процент?

Процентная ставка по кредиту - отправная точка при выборе кредитора. До отправки заявки на выдачу заемных средств, нужно выяснить:

ВАЖНО! заполнить заявку

- Какие требования у банка? Готов ли кредитор видеть в потенциальном заемщике клиента? Учитывая размер процентной ставки, необходимо уточнить все банковские критерии для оценки заемщиков.

- Условия предоставления кредитов. Достаточно ли кредитного лимита установленного банком для ваших потребностей? Реально ли кредит с маленькой процентной ставкой будет выгодным?

- Возможен ли досрочный возврат долга? Предусмотрены ли штрафы за возврат кредита раньше срока? Обратите внимание, что не достаточно оформить заем с минимальным процентом, нужно предусмотреть все дополнительные траты.

- Какие существуют способы внесения платежей по кредиту? Доступные варианты у каждого кредитора индивидуальны.

- Нужен ли залог? Необходимо ли искать поручителя? Возможно, низкий процент обусловлен дополнительной подстраховкой. А ликвидное имущество для залога есть не у всех.

Где получить кредит с низким процентом — 6 банков

Представленная статья поможет подобрать выгодный банковский кредит. В обзоре представлены кредиторы с наивысшим рейтингом, которые предлагают взять взаймы на выгодных условиях, с минимальной процентной ставкой.

КБ «Ренессанс Кредит»

Банк действительно кредитует на очень выгодных условиях. Кончено оформить потребительский кредит на миллионы здесь не получится, но если нужно до 700000 рублей, можно смело обращаться в этот банк. Минимально в долг можно получить 30000 рублей под 11,9-25,1 % годовых. Займы с минимальной переплатой доступны заемщикам, которые предоставят кредитору:

- паспорт гражданина РФ;

- второй документ, подтверждающий личность (на выбор);

- справка о ежемесячных доходах 2-НДФЛ.

Когда подтвердить платежную состоятельность не получается, минимальная процентная ставка не применяется. Но в этом случае можно взять взаймы по 2 документам.

Банк предъявляет к кредитополучателям следующие требования:

- возрастное ограничение: 24-70 лет;

- стаж не менее 3 месяцев;

- наличие постоянной прописки в регионе предоставления заемных средств.

Деньги «Ренессанс Кредит» выдает на банковскую карточку или счет. Если у вас не слишком хороший кредитный рейтинг, не стоит беспокоиться. Безотказные кредиты «Ренессанс» выдает уже несколько лет. За исключением лишь нескольких процентов отказов.

«Райффайзенбанк»

Банк запрашивает информацию о ежемесячных доходах. Потребуется подтвердить наличие минимального заработка, размер которого зависит от региона получения заработной платы. Для Москвы и Петербурга зарплата должна быть не менее 25000 рублей. для получающих зарплату в других регионах, ежемесячный доход должен составлять 15000 рублей. Заемщик может подтвердить уровень доходов, предоставив в Райффайзенбанк:

- справку 2-НДФЛ;

- по форме, установленной банком;

- форму 3-НДФЛ.

Заемщик может сам выбрать, какую из справок подавать на рассмотрение. Для оформления также потребуется паспорт, копия трудового договора или книжки. Чтобы получить деньги в долг у заемщика должно быть как минимум 3 месяца стажа.

Физические лица могут оформить кредит на таких условиях:

- кредитный лимит: от 90 тысяч до 2 млн. рублей;

- процентная ставка: от 11, 9 до 13,9%;

- срок пользования деньгами: до 5 лет.

Такой процент применим только для заемщиков, оформивших страховку. Для отказавшихся от страхового полиса, процентная ставка возрастает до 16,9%.

Кредит для пенсионеров, молодежный заем могут взять граждане в возрасте от 23 до 67 лет. Получить кредит можно без залога, несмотря на сниженный процент и довольно большой кредитный лимит.

АО «Альфа-Банк»

Банковская организация может предложить самый низкий процент на потребительские кредиты. Выдаются кредиты наличными под 11,9% годовых. Процентная ставка снижена для желающих взять взаймы от 700 тысяч до 7000000 рублей. Для заемщиков, оформляющих заем на сумму от 50000 до 250000 рублей, процент составляет 24,9%.

Срок кредитования составляет от 1 года до 5 лет. Кредиты доступны заемщикам старше 21 года. При предоставлении справки о доходах тарифный план будет оптимальным. Отправить заявку на получение денег долг можно в онлайн режиме.

Требуется минимум 3 месяца стажа и заработная плата не менее 10000 рублей. «Альфа-Банк» не требует от заемщиков обеспечения по кредиту.

«Сбербанк»

Банк предлагает для заемщиков не очень низкий процент, по сравнению с другими банковскими организациями. Наряду с этим Сбербанк предлагает увеличенный кредитный лимит до 5 млн. рублей, минимальная сумма займа составляет 30000. Срок кредитования: от 3 до 60 месяцев. Годовая переплата составит 12,5-18,9%.

Сниженный процент на потребительский кредит применим, если клиент берет взаймы от 500 тыс. до 5 миллионов рублей. Займы от 30000 до 250000 в рублях обойдутся дороже. В онлайн режиме заявки от кредитополучателей не рассматриваются. Оформить ссуду можно в любом отделении банка.

Требования к заемщикам:

- возраст 18-75 лет;

- регистрация в регионе выдачи займа;

- стаж на последнем месте работы не менее 6 месяцев.

Возвращать долг нужно аннутитетными (дифференцированными) платежами.

Еще некоторые кредитно-финансовые учреждения выдают кредиты под маленький процент. Рассмотрим подробнее кредитные предложения таких банков.

«ВТБ»

У банка одним из направлений кредитования является перекредитация. Такой кредит отличается сниженной процентной ставкой и увеличенным размером ссуды. Рассчитывать на улучшенные условия предоставления займов могут рассчитывать заемщики, подтвердившие финансовую состоятельность. По одному паспорту кредит не выдают. Но если клиент подал справку 2-НДФЛ, оформить заем можно на следующих условиях:

- период кредитования: 6-60 месяцев;

- процент: 13,5-17% в год;

- лимит: 600000-3 млн. рублей (переплата будет минимальной), от 100 до 599 тысяч (ставка будет более высокой).

Помимо паспорта и справки о доходах нужна копия трудовой книжки и СНИЛС. Ведомости о стаже и трудоустройстве требуют у тех, кто берет в долг более полумиллиона рублей.

Выгодный тарифный план доступен кредитозаемщикам в возрасте 21-70 лет. Некторые кредиторы выдают займы физическим лицам, достигшим 18-летия, но под более высокий процент. Займы для молодежи с 16 лет без поручителей, не выдает ни одно кредитное учреждение, даже МФО. Такая сделка может быть признана недействительной.

«Восточный»

Выдает ссуды с процентной ставкой 15% годовых. Минимальный процент доступен для кредитов от 25 до 500 тысяч рублей. погасить долг нужно в течение 1-3 лет. Сниженная процентная ставка, крупный размер займа - не единственный плюс кредитного продукта. Заемные средства можно получить в день обращения. Деньги выдаются наличными либо переводятся на банковскую карту. Заявки от заемщиков рассматриваются в течение 15 минут.

Среди требований банка «Восточный»:

- стаж не менее 3 месяцев;

- возрастные пределы от 21 до 76 лет;

- наличие паспорта.

У банка привлекательные дополнительные условия кредитования для заемщиков на 2018 год.

Подведем итоги. Какой же банк предлагает самый низкий процент? Кредиторы расположены в перечне по возрастанию переплаты. Обратившись к банковским организациям, попавшим в первую тройку, можно рассчитывать на небольшой процент. Но не стоит упускать из виду и остальных кредиторов. Выбирать следует из потребностей и личных возможностей.

НАПОМИНАЕМ! Что бы увеличить шансы на одобрение кредита можно подать заявку в несколько банков с помощью нашего сервиса. Для этого нужно заполнить заявку , которую мы отправим на рассмотрение сразу во все банки.

Процентные ставки альтернативных банков

Условия кредитования у таких банков не намного отличаются от уже рассмотренных. Альтернативные варианты, где можно взять взаймы на привлекательных условиях:

- ПАО КБ «Уральский Банк реконструкции и развития » - кредит на 7 лет под 11%.

- ПАО «Совкомбанк» - кредитует под 14,9% годовых.

- Московский Индустриальный Банк - залог не нужен. Средняя процентная ставка 13,5%.

- «Россельхозбанк» - выгодные краткосрочные кредиты. Переплата будет минимум 12%. Длительный срок кредитования предполагает увеличение процентной ставки.

Заключение

В среднем, переплата по займам составляет 14% годовых. Кредитный лимит составляет от 400000 рублей на срок от 6 месяцев. На сегодняшний день доступны кредиты со сроком погашения от одного месяца до 15 лет. Существует множество кредитных продуктов, программы по вкладам.

Различают два типа потребительских кредитов: целевые и нецелевые. Целевые выдаются на определенные цели, назначение кредита указывается в кредитном договоре. Переплата по таким займам ниже, поскольку риски для кредитора снижены.

Нецелевые займы не предполагают ограничений по использованию заемных средств. Такой кредит оформить легче. В России более распространены кредиты наличными, хотя за границей заемщики отдают предпочтение займам на банковские карточки. Клиентам доступны суммы в несколько миллионов рублей.

На заседании Комитета Палата предпринимателей ЮКО рассказала о дальнейших мерах по созданию региональных кластеров в пищевой и легкой промышленности в рамках «ГПФИИР на 2015-2019 гг». Предприниматели области, отметив актуальность вопроса, выразили готовность принять активное участие в разработке Концепции создания региональных кластеров в ЮКО.

О том, что сегодня в стране работают очень удобные и эффективные программы для получения льготных кредитов по проектам обрабатывающего сектора экономики, рассказали сотрудники Регионального филиала АО «ФРП Даму». На заседании Комитета пищевой, легкой и обрабатывающей промышленности регионального совета ПП ЮКО ими была презентована программа «ДАМУ ӨНДІРІС ІІ». Она предусматривает кредиты до 1,85 млрд. тенге на срок до 10 лет, под 6% годовых с предоставлением отсрочки по погашению основного долга.

Ставка платы за кредит – 6 процентов годовых

Для получения работы или по возникшим вопросам относительно данной работы нажмите по кнопке Заказать работу

и заполните все поля формы. Большая просьба, аккуратно заполнять и указывать все данной (ВУЗ, страну, email и телефон), ваши пожелания и требования к работе. При написании данной работы (Ставка платы за кредит – 6 процентов годовых. Средний срок оборачиваемости средств в расчетах) используется только свежая литература. Научный подход и профессионализм работников нашей компании позволяют провести качественное выполнение работы Ставка платы за кредит – 6 процентов годовых. Средний срок оборачиваемости средств в расчетах, в результате чего полученные работы защищают на «отлично».

Если вас не устраивает само содержание или структура работы: Ставка платы за кредит – 6 процентов годовых. Средний срок оборачиваемости средств в расчетах по предмету (Банки и банковское дело) обращайтесь, работа изменяется и оформляется под ВУЗ полностью бесплатно. Наши специалисты проконсультируют вас по любому вопросу, связанным с данной работой по телефону или e-mail.

Контрольная — Ставка платы за кредит – 6 процентов годовых. Средний срок оборачиваемости средств в расчетах

оформлена по ГОСТу и готова к распечатке и сдаче на кафедру.

План быстрого получения работы:

шаг 1. Нажать на кнопку «Заказать» и в открывшемся окне заполните ваши данные;

шаг 2. На ваш email адрес вы получите письмо с указанием методов оплаты;

шаг 3. После оплаты (в отделении банка, карточкой или электронным платежем) отпишитесь нам и через 2-4 часа получаете на ваш адрес оплаченную работу.

Красрентбанк — Кредит под 6 процентов годовых оказалось реально

Здравствуйте, я хочу написать о самом лучшем банке -Красрентбанк! Я оформил заявку на кредит и мне одобрили кредитную линию 20 миллионов под шесть процентов годовых. Я сначала не поверил, а теперь убедился что ставка 6% абсолютно реальная и я очень рад, что нашел такой замечательный немецкий банк и такие условия которых нигде больше нет! Спешу всем рассказать о самом лучшем немецком интернет банке и всем его советую.

Красрентбанк-это лучшее кредитование, которое я только мог знать! В Красрентбанке мне только по одному паспорту оформили кредитную линию с лимитом 20 миллионов рублей на десять лет под шесть процентов в год. Таких условий нет нигде, кроме Красрентбанка. Я лично оформлял на их сайте www.krasrentbank.su и кстати они отвечают на русском языке и довольно оперативно принимают решение по кредиту. Вот что значит немецкий банк, а не все это уральское фуфло-сбербанк и втб!

Ставка командующего

На форуме Владимир Путин, который участвовал в дискуссии о перспективах экономики, неожиданно начал учить банкиров их ремеслу. Премьер, в частности, предупредил Германа Грефа, главу крупнейшего госбанка России, и других банкиров, что клиенты могут уйти к западным банкам за более низкими ставками.

Действительно, премьер на форуме сказал, не подумав. Если бы речь шла, к примеру, не о ближайшей перспективе, а о вполне себе далекой, то ради бога, чем 6 процентов не ставка. Но именно в ближайшем будущем ставка в 6 процентов годовых выглядит сущей фантастикой для России. Впрочем, кто знает, что для Путина означают слова «ближайшие несколько лет».

Расчет годовых процентов

По такой же схеме рассчитывается третий месяц. Как видим, с каждым месяцем вклад приносит больше прибыли, чем в предыдущий месяц. Данный процесс и является капитализацией процентов.

Из приведенных расчетов видно, что при одинаковых ставках и величине вкладов в краткосрочном периоде, вклад с капитализацией оказался более прибыльным, в сравнении с обычным депозитом. Это стоит учитывать при выборе варианта вклада.

- Простой. Проценты не причисляются к общей сумме вклада, а переводятся на отдельный счет. Вознаграждение может начисляться ежемесячно, раз в квартал или полгода, а также 1 раз в год или только на момент окончания срока вклада. Расчет годовых процентов в этом случае очень простой и его можно произвести самостоятельно по формуле: S = (P x I x t / 365) / 100%. В этой формуле: Р – сумма депозита в денежных единицах, например в рублях, I – годовая процентная ставка по депозиту, t – срок, на который делался вклад, 365 – количество суток в году.

Кредит под 6 процентов годовых смогут получить предприниматели в сфере обрабатывающей промышленности

Национальный управляющий холдинг «Байтерек» и его дочерняя структура Фонд «Даму» подписали кредитные соглашения с банками второго уровня о размещении 50 млрд тенге для финансирования малого и среднего бизнеса в обрабатывающей промышленности.

С учетом того, что из Национального фонда Республики Казахстан холдингу «Байтерек» было выделено дополнительно 100 млрд тенге для финансирования предпринимательства, эта сумма была распределена между двумя дочерними компаниями холдинга – Фондом «Даму» и Банком развития Казахстана. Что касается Банка развития Казахстана, то свою часть средств – также 50 млрд тенге – он разместит в банках для финансирования субъектов крупного предпринимательства, так как именно крупный бизнес является его целевой группой.

– Фонд «Даму» в холдинге «Байтерек» традиционно отвечает за развитие малого и среднего бизнеса. Поэтому 50 млрд тенге в виде кредита по ставке вознаграждения 0,15 процента годовых сроком до 20 лет мы получили на развитие МСБ в обрабатывающей промышленности, –

рассказала на церемонии в честь подписания кредитных соглашений с банками председатель правления Фонда «Даму» Ляззат Ибрагимова.

– Мы, в свою очередь, эти средства размещаем под 2 процента годовых в банках, которые будут финансировать предпринимателей, работающих в обрабатывающей промышленности и в сфере услуг, связанной с обрабатывающей промышленностью.

Председатель правления также отметила, что все банки, которые принимают участие в реализации данной программы, были отобраны в соответствии с несколькими требованиями. Во-первых, это размер ссудного портфеля в общем объеме активов банка. Во-вторых, были выбраны банки, у которых широко развита региональная сеть, которые работают с субъектами малого и среднего бизнеса на территории всей страны, поскольку региональному охвату по этой программе придается очень большое значение.

Стоит отметить, что часть средств поступила на спецсчета банков уже в день подписания соглашения, и согласно его условиям в течение шести месяцев банки должны направить эти средства на кредитование субъектов малого и среднего бизнеса.

Между тем существует ряд условий, обязательное соблюдение которых позволит предпринимателям получить доступ к этим средствам.

Все ресурсы должны быть направлены на финансирование новых проектов. Таким образом, фонд отсекает возможность рефинансирования старых займов с помощью выделяемых средств. В перечень отраслей финансирования дополнительно включены секторы сферы услуг, которые относятся к обслуживанию обрабатывающей промышленности. Это должно положительно повлиять как на сектор обрабатывающей промышленности, так и на себестоимость конечной продукции. Кроме того, предпринимателям предоставлена возможность направления этих денег на пополнение оборотного капитала. В Фонде «Даму» уверены, что это также очень действенная и необходимая мера, так как многие субъекты МСБ обращались с просьбой разрешить финансирование за счет этих денег не только инвестиционных займов, но и оборотного капитала. Опять же в качестве приоритетного названо финансирование в пищевую промышленность. То есть до 25 процентов из выделенных средств уйдут на финансирование оборотного капитала именно наших отечественных пищевиков. Это сделано с целью насыщения внутреннего рынка продукцией отечественных товаропроизводителей и дополнительной поддержки пищевой промышленности.

Данные средства будут выделяться заемщикам под 6 процентов годовых сроком кредитования до 10 лет. А если учитывать то, что сами банки получают данные средства сроком на 20 лет, то с учетом оборачиваемости капитала по прогнозу на весь этот период Фонд «Даму» рассчитывает профинансировать проекты малого и среднего бизнеса на сумму 176,8 млрд тенге. А прогнозируемое количество предприятий за 20 лет должно составить более 800.

Таким образом, холдинг «Байтерек» и его дочерние структуры – Фонд развития предпринимательства «Даму» и Банк развития Казахстана – приступили к освоению 100 млрд тенге, направленных из Нацфонда в рамках реализации общенационального плана к Посланию Президента «Нұрлы жол – Путь в будущее», объявленного Президентом РК Нурсултаном Назарбаевым. По предварительной оценке, финансирование из Национального фонда РК позволит уже в ближайшее время оказать поддержку около 320 проектам, с созданием около 5 тысяч новых рабочих мест и поступлений в бюджет в виде налогов в размере 28 млрд тенге.

Кредит 6 процентов годовых

Возможно, в «Восточном» действуют не самые маленькие ставки, но зато здесь максимальные шансы на одобрение заявки даже у заемщиков с плохой кредитной историей. В этом банке можно взять кредит по паспорту, без справки о доходах и каких-либо дополнительных документов. Заявки принимаются онлайн, а рассматриваются в течение 5-10 минут.

Взять кредит под 15% годовых и ниже можно в Сбербанке, «Ренессансе», «Восточном», Совкомбанке, Почта Банке, ОТП Банке и УБРиР. Почти каждый их них рассматривает заявки без предоставления справки с работы. Получить деньги под относительно невысокие 16% вполне реально в Альфа-Банке или ВТБ 24.

Как рефинансировать ипотеку под 6 процентов годовых

Рефинансировать ипотеку под 6 процентов сегодня могут все россияне, удовлетворяющие обязательным условиям закона, вне зависимости от того, в каком банке они одалживали деньги. Однако в самой процедуре есть несколько важных нюансов. Нельзя забывать и о том, что законодательство предъявляет требования не только к заемщикам, но и к самому жилью.

Еще один важный момент. При рефинансировании ипотеки уже уплаченная часть не берется в расчет. То есть разницу между льготной и установленной процентной ставкой государство не возвращает. Оно лишь оплачивает ее 3 или 5 лет после оформления всех необходимых документов.

Семейная ипотека: 6 процентов годовых, уловки банков и кредитное «рабство» в подарок

Всего федеральная казна намерена потратить на госпрограмму субсидирования ипотеки 600 млрд рублей в 47 банках России, следует из февральского приказа главы Минфина Антона Силуанова. Часть этих средств получат крупнейшие федеральные банки и Агентство по ипотечному жилищному кредитованию (АИЖК). «Сбербанку», «ВТБ» и «Абсолют Банку» государство компенсирует 171 млрд, 106 млрд и 46 млрд рублей соответственно. В распоряжение АИЖК поступит самая большая компенсация в 320 млрд рублей. Остальные средства распределены по региональным финансовым организациям.

«За 3 млн рублей в Казани можно взять однокомнатную «улучшенку» или двухкомнатную «ленинградку» в среднем районе. На первичном рынке за эти деньги можно купить полноценную двухкомнатную квартиру площадью 60-70 метров со сроком сдачи через год-два. Ну а в пригороде можно позволить и «трешку», - заключил глава Гильдии риэлторов РТ.

Кредит под 4 процента годовых

Согласно статистике, имеется ряд случаев, когда заемщикам удавалось оформить банковские кредиты с эффективной процентной ставкой от 4 процентов годовых. Следовательно, кредит под 4 процента годовых — вовсе не фантастика. Главное – подойти грамотно к вопросам уменьшения эффективной процентной ставки.

- МСП-банк предлагает специальные кредитные программы представителям малого и среднего бизнеса на модернизацию или развитие производства. Требования к заемщикам в этом случае стандартные. Правда на рассмотрение заявки у банка может уйти достаточно длительное время.

- Можно получить целевой кредит с поддержкой от государства или крупной компании. К числу таких кредитных продуктов для физических лиц можно отнести программы ипотечного кредитования с государственной поддержкой для военнослужащих. Для получения такого займа необходим стаж службы по контракту не менее трех лет.

- Другой разновидностью кредитования с поддержкой является автокредит по специальным программам от той или иной компании-производителя транспортных средств. В этом случае можно оформить автокредит под 4-6 процентов годовых. Однако здесь могут быть свои подводные камни. Эффективная ставка по такому кредиту может оказаться выше за счёт обязательной страховки — КАСКО или ОСАГО. Кроме того, важно учитывать ряд комиссий, которые банк может взимать по такому кредиту.

Готовясь к очередному своему переизбранию, действующий российский президент в конце 2017 года озвучил несколько новых мер, которые действительно будут полезны для многих семей и понравятся избирателям. В частности, именно первому лицу было доверено объявить о правительственных наработках по повышению рождаемости в стране. Ситуация с демографией в России действительно неудовлетворительная, и одной программой материнского капитала, тем более в том виде, в котором она все эти годы существует не обойтись. Среди новинок, в частности, можно отметить появление , о которых мы говорили чуть раньше. Еще одно нововведение — льготная ипотека для семей с детьми. Что говорит новый закон об ипотеке под 6 процентов в 2018 году, кто может претендовать на такую льготу, как ее получить.

Льготная ипотека под 6 процентов годовых в 2018 году — кто может получить

Правительство России буквально на прошлой неделе наконец сформулировало детали льготной социальной ипотеки, которая вводится в 2018 году. До этого известна была лишь основная суть программы, но не было разъяснений для министерств и банков по поводу механизма финансирования льготной ипотеки. Теперь механизмы прописаны, и семьи имеют возможность начинать обращаться за получением нового кредита на льготных основаниях либо за рефинансированием взятого ранее кредита.

Какая семья имеет возможность получить льготную ипотеку под 6 процентов по новому закону? Должны соблюдаться следующие условия:

- начиная с 1 января 2018 года и до 31 декабря 2022 года в семье должен родиться второй или третий ребенок,

- семья берет ипотеку под покупку квартиры в новостройке (либо рефинансирует взятый раньше кредит, но квартира также должна была быть купленной в новом доме).

Суть программы льготной ипотеки в данном случае в том, что семья в течение некоторого времени (подробнее об этом чуть ниже) будет совершать взносы по ипотечному кредиту из расчета 6% годовых. Проценты свыше оплатит государство.

К примеру, если банк предлагает кредит под 11% годовых, то вы оплачиваете 6%, а оставшиеся 5% за вас внесет бюджет.

Льгота будет действовать на протяжении всего периода, на который взят кредит?

Нет, государство не будет помогать вам с ипотекой всегда. В том случае, если у вас родился второй ребенок, льгота будет действовать три года после начала выплат или после начала периода рефинансирования. Если же ребенок — третий, то поддержка государства будет продолжаться уже пять лет .

Обратите внимание, что в сумме можно таким образом получать льготу восемь лет. Это совсем не возбраняется. Просто пример — ваш второй ребенок появился на свет 1 июля 2018 года, и 1 сентября вы оформили льготную ипотеку под 6 процентов. В течение трех лет, до 1 сентября 2021 года, государство будет помогать вам с выплатой процентов по ипотечному кредиту. Затем помощь должна прекратиться, но если примерно тогда же, в августе-сентября у вас появится третий ребенок, льготу можно продлить на пять лет уже благодаря его появлению на свет. Субсидировать процент по ипотеке государство будет в вашем случае до 2026 года.

Тем не менее, нужно понимать, что, поскольку государство не намерено субсидировать ваш ипотечный кредит постоянно, нужно внимательнее подходить к выбору банка и условиям кредита. Даже если первые 3-5 лет вас не будет очень сильно волновать, под какой процент вы взяли кредит, после этого оплата процентов целиком ляжет на вас, о чем помнить нужно уже сейчас.

Есть ли ограничения по стоимости нового жилья

Есть. Программой можно воспользоваться только в том случае, если взятое вами в ипотеку жилье стоит не более трех миллионов рублей. Для Москвы, Санкт-Петербурга, Московской и Ленинградской областей сумма выше — восемь миллионов рублей . Это связано с высокой стоимостью недвижимости в этих регионах.

В принципе, такое ограничение вполне разумно, и за указанные суммы семья может приобрести как минимум двух- а то и трехкомнатную квартиру в своем регионе.

Разумеется, никакие кредиты в иностранной валюте в данном случае не допускаются.

Насколько актуален новый закон о льготной ипотеке

Новинка, судя по всему, достаточно актуальна. По крайней мере, если верить правительству. Как сообщается, согласно соцопросам и исследованиям, которые были проведены, примерно 620 тысяч семей готовы взять ипотеку на таких условиях, а еще 630 тысяч уже взявших ипотечные кредиты — воспользоваться возможностью по реструктуризации его под 6 процентов.

Исходя из этих данных, в министерстве строительства подсчитали, что программа льготного кредитования ипотеки обойдется российскому бюджету в 600 миллиардов рублей. Имеется ли в виду 2018 год или весь период действия программы, в Минстрое не уточнили.

Что, если процент по ипотеке в России будет снижаться?

Действительно, в последние пару лет налицо снижение ставок по ипотечным кредитам. Так, в 2017 году впервые в истории стоимость ипотеки снизилась в среднем по стране до отметок ниже 10%. На фоне рекордно низкой инфляции и постоянного снижения Центробанком величины ключевой ставки (а проценты по любым кредитам зависят от нее напрямую), вполне резонно ожидать при сохранении этого тренда стандартных ставок по ипотеке в те же 6 процентов в ближайшие годы.

Сам Минстрой полагает, что такая ситуация может возникнуть как раз к 2022 году, и после этого потребность в субсидировании кредитов для молодых семей отпадет сама по себе.

В то же самое время независимые аналитики полагают, что ставки по ипотеке в 6 процентов могут ожидать нас намного раньше.

Очевидно, что если через два-три года проценты по ипотеке в России снизятся для всех до уровня в шесть процентов, в правительстве будут задумываться над тем, чтобы сделать льготный процент для семей с детьми еще более низким. Однако, пока рассуждать об этом достаточно рано. В начале 2018 года средняя ставка по ипотеке чуть ниже 10 процентов, и 6-процентный кредит — это довольно выгодный вариант.