Финсервис онлайн. Финсервис банк онлайн личный кабинет. Как зарегистрировать личный кабинет

2006 год принято считать основанием Финсервис банка, которое сначала было организовано, как общество с ограниченной ответственностью. Затем в 2008 году банк преобразован из ООО в ОАО, то есть теперь данное учреждение стало представляться как открытое акционерное общество. Весь капитал банка сосредоточен в акциях, номинальная стоимость каждой равна одному рублю, общее их количество два миллиарда, отсюда уставный капитал банка составляет на сегодня 2 млрд. рублей.

Кроме того, что во многих офисах банка предоставляются различные услуги, высокое качество обслуживания, во многих регионах страны действует система терминалов, с помощью которых клиент банка может самостоятельно совершить любую из нижеперечисленных банковских операций: погасить долг по кредиту, снять наличные, либо оплатить сотовую связь, телевидение, интернет и т. д.

Для частных клиентов банк предоставляет возможность открыть счет, как в рублях, так и в зарубежной валюте. Причем, распоряжаться счетом может сам клиент или его законный представитель по доверенности. Помимо того банк разработал несколько программ по предоставлению займов физическим и юридическим лицам. К числу таких продуктов относятся: кредиты по зарплатной карте, ипотечные, потребительские и автокредиты.

Возможность оформления вкладов в офисах банка не менее выгодна, так как клиенту предоставляется преимущество самому выбирать срок хранения вклада.

Хотите получить процент по вкладу в конце срока, подойдет такой вид хранения денежных средств как «Классика», для ежемесячного снятия процентов – «Удобный» и «VIP». Данные вклады работают как в рублях, так и в иностранной валюте.

Обладатели пластиковых банковских карт могут рассчитывать на такие срочные вклады как: «Накопительный», название которого говорит само за себя. Процент по этому вкладу можно получить лишь в конце срока вклада. Чтобы пользоваться процентами ежемесячно, нужно оформить вклад «Стабильный доход». Помимо срочных вкладов, пользующихся особой популярностью у населения, предоставляются вклады «До востребования».

Для клиентов, обладающий пластиковыми картами предоставлена возможность погасить займ, либо пополнять счет карты в терминалах, расположенных в салонах сети магазинов «Евросеть» и ЗАО «Русская Телефонная Компания». К тому же для погашения кредитов держателю банковской карты предоставляется возможным воспользоваться услугой «Золотая Корона – Погашения кредитов», необходимо знать номер карты и Ф.И.О. держателя. Комиссия за вышеназванный способ манипуляции с банковскими картами не взимается. О состоянии денежных средств, их перемещении клиент банка может узнать на официальном сайте банка.

Finservice Bank – один из многих банков, который внедрил систему удалённого управления клиентскими счетами. Эта услуга экономит массу времени и позволяет производить большинство банковских операций дома. Рассмотрим детальнее личный кабинет ФинСервис Банка.

Возможности аккаунта

FinOnline доступен в любое время дня, что является одним из главным преимуществ. Доступ к онлайн-банку представляется всем клиентам бесплатно. Личный кабинет позволяет:

- контролировать средства на счетах;

- удалённо создавать вклады;

- проводить различные операции;

- создавать автоматические платежи;

- переводить средства;

- создавать шаблоны.

Кроме этого, клиенты Финсервиса могут оплатить массу других услуг без посещения отделения. Единственное условие для этого – зарегистрировать аккаунт.

Регистрация в личном кабинете

Есть два метода регистрации – с посещением банковского отделения или самостоятельно. Рассмотрим их по порядку.

В первом случае клиенту нужно посетить офис FinService. При себе нужно иметь документ, удостоверяющий личность, а также рабочую банковскую карту Финсервиса. Если карты нет, её нужно будет оформить.

В офисе нужно подойти к сотруднику и сообщить о желании открыть интернет-банк. После этого пользователя попросят подписать договор с банком и ему выдадут данные для входа.

Второй вариант предусматриваем самостоятельную регистрацию. Для этого следует открыть официальный сайт Finservice Bank и кликнуть по кнопке «регистрация».

В выделенное окно вводим номер выпущенной карты и кликаем «принять».

На привязанный мобильный номер телефона пользователь получить код в виде SMS-сообщения. Это одноразовый пароль-подтверждение для регистрации личного кабинета. Его необходимо ввести в соответствующее окно на сайте и кликнуть «ок». Остаётся дать согласие на условия банка и придумать кодовое слово, состоящее из четырёх слов.

Дальше нужно ещё раз ввести придуманный пароль и нажать по кнопке «Войти». На телефон придёт СМС с кодом из 4 чисел, которые нужно ввести на странице. Это финальный этап регистрации, после которого откроется личный аккаунт.

Для юридических лиц учётные записи создаются исключительно в офисе. Там же можно будет получить все рекомендации.

Вход в личный кабинет Финсервиса

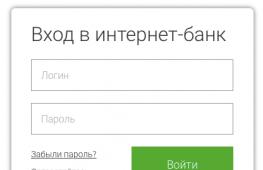

Войти в личный кабинет банка Finservice можно по этой же ссылке – https://www.finsb.ru/individuals/everyday/internet-bank/. В этом же окне нужно выбрать метод входа – по имени пользователя или по карте. Дальше следует ввести выбранные данные и пароль, после чего нажать «войти».

Юридическим лицам необходимо иметь установленное расширение для браузера BIFIT Signer. Это дополнение позволяет использовать электронную цифровую подпись с другими важными функциями. Только так они смогут получить доступ к своей учётной записи.

Восстановление пароля

Восстановить утерянный пароль самостоятельно для аккаунта в Финсервисе нельзя. Для этого нужно выполнить одно из действий:

- Позвонить на линию техподдержки 8-800-200-07-67 и сообщить о проблеме.

- Отправить письмо на электронную почту с объяснением проблемы –

- [email protected].

- Обратиться в офисное отделение.

Для восстановления необходимо иметь при себе паспорт, банковскую карту и мобильный телефон. Последний понадобится для получения кода подтверждения в офисе.

Официальный сайт Финсервиса находится по адресу https://www.finsb.ru. Выглядит главная страница ресурса так:

Наводя курсор на разделы «Для Вас», «Для Бизнеса» или «Финансовым Институтам», пользователи будут открывать дополнительное меню, которое относится к этому разделу. Например, так:

Кредитное учреждение было зарегистрировано в 2001 году как коммерческий банк «Комплекс», в мае 2006 года было переименовано в банк «Финсервис». С октября 2006 года является участником системы обязательного страхования вкладов физических лиц.

В число основных акционеров до середины 2010 года входили Собинбанк (49%) и известная розничная сеть «Седьмой континент» (25,5%), а также ряд физлиц. В конце июля 2010 года ОАО «Седьмой континент» консолидировало 100% акций банка. Сумма сделки оценивалась в 0,5 млрд рублей. В марте 2013 года стало известно, что ОАО «Седьмой континент» свернуло банковский проект. По данным СМИ, сделка по продаже ОАО «Банк Финсервис» была официально завершена.

Согласно раскрываемой информации, на 6 ноября 2018 года основными бенефициарами кредитной организации выступают члены совета директоров Алексей Митюшов (22,58,6%) и Владимир Карташян (11,29%), а также председатель совета директоров Михаил Ботвинкин (20,57%). В числе других бенефициаров - член совета директоров Наталия Коноваленко (9,94%), которая ранее входила в состав совета директоров ОАО «Собинбанк» и являлась заместителем руководителя аппарата правления ОАО «Газпром», Татьяна Свитова (7,55%), председатель правления, член совета директоров банка Димитрий Копырин (8,57%). Группа акционеров в лице Евгения Лаврова, Киры Кондрашиной и Максима Нефедова через ООО «СтройТрейд Групп» примерно в равных долях владеют пакетом акций на 19,43%.

Головной офис кредитной организации расположен в Москве, сеть подразделений по состоянию на 1 октября 2018 года насчитывала 13 кредитно-кассовых, пять дополнительных и один операционный офис, а также одну операционную кассу вне кассового узла. Банк присутствует в Москве и поселке Тучково Московской области, Санкт-Петербурге, Новомичуринске, Архангельске, Барнауле, Новодвинске, Астрахани, Троицке, Энгельсе, Новосибирске, Можайске, Сургуте, Салавате, Оренбурге, Рузе. По данным на 1 января 2018 года, списочная численность персонала банка составляла 380 человек (годом ранее - 344 человека). В местах присутствия банка на начало октября 2018 года функционировал 231 банкомат, из них 17 в Москве. Банк располагает собственным процессинговым центром. Помимо собственных банкоматов клиентам на льготных условиях доступна широкая сеть банкоматов в составе группы ВТБ.

Банк специализируется на обслуживании корпоративных клиентов и предлагает им стандартный набор продуктов и услуг: электронную систему «Клиент - банк», РКО, брокерское обслуживание, торговый эквайринг, кредитование, размещение денежных средств, документарные операции, депозитарное обслуживание, факторинг, предоставление банковских гарантий, лизинг (банк владеет 100% ЛК «Финсервис Лизинг»), валютный контроль.

Частным лицам предлагаются вклады, денежные переводы («Золотая Корона», Western Union), интернет-банк FinOnline, брокерское обслуживание, кредитование (ипотека, потребительское и автокредитование, рефинансирование под залог недвижимости), депозитарное обслуживание, банковские карты платежных систем Visa International, MasterCard Worldwide и «Мир», индивидуальные банковские сейфы, валютно-обменные операции.

За первые 11 месяцев 2018 года объем нетто-активов кредитной организации увеличился на 7,1% и на 1 декабря 2018 года составил 124,8 млрд рублей. В пассивной части основной причиной роста валюты баланса послужил приток средств корпоративных клиентов, прирост собственного капитала и привлечение межбанковских кредитов. Основной объем привлеченной ликвидности в активах был направлен на рынок межбанковского кредитования (в том числе на депозиты в ЦБ), портфель которого увеличился на 61,1%. Часть ликвидности банк также получил от продажи ценных бумаг, портфель которых на балансе сократился почти на 80%.

Структура пассивов кредитной организации слабо диверсифицирована и на 57,8% представлена средствами организаций и предприятий. Свыше половины средств юрлиц сформировано краткосрочными депозитами сроком до 90 дней, еще порядка 15,1% приходится на остатки по расчетным счетам, а оставшаяся часть средств распределена между депозитами различной срочности. Приток средств юрлиц обеспечил существенную часть роста валюты баланса с начала 2018 года, однако при этом банк погасил в течение исследуемого периода порядка 72% депозитов сроком от трех до шести месяцев, являвшихся на начало 2018 года одним из крупнейших источников средств юрлиц. Привлеченные МБК занимали на отчетную дату в пассивах 14,2%, еще чуть меньшую долю в 13% занимали вклады физических лиц. Межбанковские средства в полном объеме были привлечены на короткие сроки от российских контрагентов, вклады населения - в основном на сроки от одного года. Еще чуть более 6% в пассивах занимали на отчетную дату выпущенные банком векселя.

Оставшуюся часть в пассивах формировал собственный капитал. Его достаточность в соответствии с нормативом ЦБ Н1.0 более чем в 2,5 раза превышала минимально установленный уровень. В состав капитала по методике ЦБ включены субординированные займы по общей остаточной стоимости на 1 декабря 2019 года в 3,2 млрд рублей. Примерно треть этих средств представляла собой бессрочные «суборды», включаемые в расчет основного капитала, достаточность которого хоть и заметно ниже общей достаточности, однако также с запасом превышает установленный минимум (14% против минимального порога в 6%).

Клиентская база банка большая, платежная динамика достаточно высокая, обороты внутри месяца в 2018 году в среднем находились в диапазоне 300-400 млрд рублей. По последним доступным данным по МСФО, банк демонстрировал достаточно высокую концентрацию средств клиентов: на конец 2017 года у банка было 28 клиентов (годом ранее - 30 клиентов), объем средств каждого из которых составлял более 10% капитала. Совокупный объем данных средств составлял 62,4 млрд рублей (годом ранее - 50,0 млрд рублей), или 80,4% (годом ранее - 83,1%) совокупного объема средств клиентов (включая субординированные займы).

Лидирующую позицию в структуре активов традиционно занимает портфель выданных МБК - 67,4% от активов нетто на отчетную дату. На кредитный портфель приходится 22%, вложения в ценные бумаги занимают 5,2%, высоколиквидные активы (преимущественно остатки на корсчете в ЦБ) - 5,5%. Доля статей прочих активов составляла порядка 1%.

За рассматриваемый период кредитный портфель вырос на 6,3% - до 27,0 млрд рублей на 1 декабря 2018 года. В его структуре преобладают кредиты предприятиям и организациям с долей в 83,7%. При этом рост кредитного портфеля в течение исследуемого периода был обеспечен приростом розничных ссуд (+43,1%, или +1,4 млрд рублей). Кредитный портфель преимущественно долгосрочный: доля кредитов, выданных на сроки свыше трех лет, составляет почти половину всех ссуд; еще порядка 38% приходится на кредиты сроком от одного до трех. Уровень просроченной задолженности по портфелю на 1 декабря 2018 года составил 3,8% (на начало 2018 года - 4,8%). Уровень резервирования по портфелю более чем вдвое покрывает долю просрочки и находится на отметке 8,7% (на начало периода - 8,8%). Кредитный портфель на 141,5% обеспечен залогом имущества, что можно считать достаточным уровнем. Согласно данным консолидированной отчетности банка по МСФО на 30 сентября 2018 года, свыше 60% портфеля корпоративных ссуд банк классифицировал как кредиты, выданные крупным предприятиям, оставшаяся часть - малым и средним предприятиям.

Портфель ценных бумаг за исследуемый период сократился на 79,5%: если в начале 2018 года доля вложений в ценные бумаги составляла 27,1% в активах нетто, то к декабрю указанного года доля сократилась до 5,1%. Сокращение портфеля происходило за счет продажи облигаций, которые, впрочем, по-прежнему преобладают, формируя на отчетную дату 75% совокупного портфеля ценных бумаг (оставшаяся часть приходится на банковские векселя). В свою очередь, порядка 71% долговых обязательств представлено еврооблигациями. Обороты по сделкам РЕПО за последние месяцы исследуемого периода свелись к минимуму - с 16,3 млрд до 1,7 млрд рублей.

В структуре портфеля выданных МБК чуть более половины размещено в коммерческих банках (преимущественно на короткие сроки), оставшаяся часть - на депозитах в ЦБ. На рынке межбанковского кредитования банк выступает преимущественно нетто-кредитором, размещая избыточный объем ликвидности в достаточно больших суммах (300-450 млрд рублей в последние месяцы исследуемого периода). Объемы операций по привлечению не столь значительны и в среднем составляли за тот же период 37-115 млрд рублей. На рынке Forex проявляет высокую активность, обороты по конверсионным операциям внутри месяца достаточно волатильные, с начала 2018 года находились в диапазоне 40-100 млрд рублей.

Согласно данным отчетности по РСБУ, за 11 месяцев 2018 года банк получил прибыль в размере 1,2 млрд рублей, что превысило итог за весь 2017 год (1,1 млрд рублей).

Совет директоров : Михаил Ботвинкин (председатель), Наталия Коноваленко, Владимир Карташян, Димитрий Копырин, Алексей Митюшов.

Правление : Димитрий Копырин (председатель), Юрий Балыкин, Юрий Дьячков, Степан Иноземцев, Елена Костина, Денис Тихонов, Светлана Токарева, Матвей Фомичев, Юрий Шабалин.

Банковское учреждение Финсервис действует с 2008 года. С начала существования имеет высокие показатели успешности и популярности среди клиентов. Руководство банка старается предоставить возможность пользователям выполнять денежные операции с максимальным комфортом. Но чтобы спектр услуг был доступен через интернет, необходимо пройти регистрацию в личном кабинете Банк Финсервис.

Порядок регистрации

Первый вход в личный кабинет банка Финсервис осуществляется только после прохождения регистрации. Зарегистрироваться в личном кабинете можно онлайн. Процедура в дистанционном режиме происходит по такой инструкции:

- Зайти на официальный сайт компании Финсервис.

- С правой стороны нажать на вкладку «Интернет-банк».

- Ввести номер банковской карты.

- Подождать, пока система обработает введенные данные. Далее получить пароль на телефон.

- Ввести пароль и нажать на «ОК».

- Согласиться с условиями банка.

- Придумать секретный пароль.

- Далее ввести придуманный пароль и нажать «Войти».

- Ввести в пустую строку код, который придет на телефон по смс.

- После чего процедура регистрации успешно завершается.

Доступные операции

- Проведение денежных переводов;

- Пополнение счета;

- Покупка и продажа валюты;

- Открытие и закрытие банковского счета;

- Настройка автоматического платежа;

- Оплата коммунальных платежей, интернета, мобильной связи, городского телефона, телевидения;

- Погашение штрафов ГИБДД (причем можно настроить автоплатеж, при котором система сама будет проверять наличие штрафов и погашать их вовремя);

- Пополнение электронного кошелька;

- Оплата автостоянки.

Вы узнаете, как войти в личный кабинет на официальном сайте Банка Финсервис. Подробные указания по удобному и быстрому доступу в finsb.ru со скриншотами и видеоинструкцией. Наглядное руководство по восстановлению забытого пароля к личному кабинету банка. У нас представлена только самая актуальная информация.

Как зайти на сайт Финсервиса

- Перейдите на главную страницу Финсервиса

- Нажмите кнопку «Мой Интернет-банк» в меню справа

- Выберите способ входа - по имени пользователя или по номеру карты

- Введите имя пользователя или номер карты

- Введите пароль и нажмите кнопку «Войти»

Как зарегистрировать личный кабинет

Перейдите на главную страницу Финсервиса. Нажмите кнопку «Мой Интернет-банк» в меню справа.

Нажмите кнопку «Регистрация» под формой входа.

Введите номер карты Финсервиса и нажмите кнопку «Принять».

Следуйте дальнейшим инструкциям сервиса.

Как восстановить пароль

Если вы забыли пароль от личного кабинета Финсервиса, обратитесь в отделение банка или свяжитесь со службой поддержки по телефону для его восстановления.

Кредиты в Банке Финсервис - подробно об условиях и процессе оформления. Актуальная информация о сумме, сроках и процентной ставке. Документы для получения и требования к клиентам. Как оформить кредит на сайте finsb.ru - наглядная инструкция.