Как выбрать памм счет для инвестирования альпари. Как выгодно выбрать памм счет — примеры и мой опыт. Тактики памм инвестирования

Тема нашей сегодняшней статьи Как выбрать ПАММ счет. Рынок ПАММ-счетов способен удовлетворить любые аппетиты инвестора: 50%, 100% и даже 150% доходности в год, эти цифры доходности вполне реальны для каждого из нас! Осталось только подобрать достойный ПАММ-сервис, хорошего управляющего или даже нескольких, инвестировать в их торговлю и с каждым днем становиться богаче. И сегодня мы поговорим о том, как правильно инвестировать в ПАММ-счета, чтобы реальные результаты инвестирования смогли совпасть с нашими целями.

Прежде, чем приступить к рассмотрению вопроса – «как правильно выбрать ПАММ-счет», коснемся в целом системы ПАММ-инвестирования. Почему, собственно, ПАММ-сервис может быть нам интересен и какие у него преимущества перед иными инвестиционными on-line продуктами.

- Параметр максимальной просадки.

Максимальная просадка ПАММ-счета, которая может быть приемлемой для вас, как для инвестора – это 15%. Лучше, если это будет не более 10%, а то и 5%. И вот почему.

Способов трейдинга на рынке Форекс существует огромное количество, но не все они безопасны для трейдеров и инвесторов. Большая просадка говорит о том, что управляющий завышает торговые риски, используя в сделках более 2% от суммы торгового счета, или же использует «сеточные» стратегии, или торговые стратегии с применением метода Мартингейла . Ни один из перечисленных вариантов вам не подойдет! Так как, если управляющий не «дружит» с риск-менеджментом, рано или поздно он «угробит» ПАММ-счет или же просто понесет убытки, которые потом еще очень долго будет наверстывать. Почему это должно быть вашими проблемами? Не должно, ведь вы пришли на рынок ПАММ-счетов Форекс зарабатывать, значит ищите менее рискованные варианты!

ИТОГ – максимальная просадка ПАММ-счета не должна превышать 15%.

- Параметр времени работы ПАММ-счета.

Еще один немаловажный параметр, который можно использовать в качестве «отправной точки» для начала поиска достойного для инвестиций ПАММ-счета – это время его работы. В идеале, вас должны интересовать ПАММ-счета, прибыльно проработавшие более 1 года. Зачем вам инвестировать в управляющего, который еще не доказал свою эффективность? При том, что эффективное управление ПАММ-ом и средствами инвесторов в течение 3-ех месяцев – это не доказательство. Рынки меняются, торговые стратегии, или Форекс советники , которые использует трейдер, выходят из строя и перестают быть прибыльными. И часто те, кто еще совсем недавно зарабатывал по 10-15% в месяц, могут стать «лузерами». Именно поэтому вас должны интересовать ПАММ-счета Форекс, «стаж» работы которых превышает 1 год и в течение всего этого времени управляющий получал стабильную прибыль. Вот это и есть доказательство того, что трейдер умеет торговать и способен получать прибыль при любых условиях рынка, а его торговая стратегия торговли актуальна в любое время!

ИТОГ – ПАММ-счет для инвестиций должен проработать не менее 1 года.

Исключения бывают. К примеру, на площадке молодого брокера PrivateFX ПАММ-счета еще не успели наработать внушительной истории. Но половина управляющих на этой площадке ранее торговали на базе компании Forex Trend, где управляли миллионами средств инвесторов. В данном плане доказательством опытности управляющего может быть его история торговли в Forex Trend, узнать о которой в интернете не составит труда.

Стабильность торговли

- Параметр – «стабильность торговли».

Если управляющий ПАММ-счетом за всю историю своей работы не закрыл ни одной недели с убытками, это, как минимум, должно вызывать подозрение. Конечно, исключения быть могут, а вы можете иметь дело с управляющим, торговые навыки которого гениальны. Но, как показывает практика, скорее всего трейдер в торговле не использует стопы, а убыточные сделки усредняет. А это чревато неожиданными последствиями в виде чрезмерной просадки, больших убытков или полного «слива» торгового счета. В идеале статистика трейдинга ПАММ-управляющего должна выглядеть примерно так:

Как видите, наряду с хорошей доходностью, у данного управляющего бывают и убыточные недели, что говорит о применении им классической стратегии торговли без «хитростей». В таком случае, максимальный убыток, который вы можете получить, инвестируя в указанный ПАММ-счет – 3%-5%, которые этот же трейдер очень быстро наверстает!

ИТОГ – ПАММ-счет для инвестиций должен быть прибыльным в целом, но недельные просадки должны быть, что свидетельствует об использовании управляющим системы трейдинга с классическими рисками. При этом, убыточных недель должно быть в разы меньше, чем прибыльных, а размеры убытков должны быть соизмеримы с получаемой прибылью!

Кстати, именно на такой статистике доходности, как показано выше на скрине, лучше всего применять «стратегию инвестирования в ПАММ-счета «на просадке» . В таком случае, вы сможете вообще не получать убытки! А зарабатывать в 2 раза больше самого управляющего!

- Параметр – капитал управляющего.

Что может стать дополнительным подтверждением того, можно ли управляющему ПАММ-счета доверять? Это факт, что управляющий доверяет сам себе! Если вы обращали внимание, то некоторые управляющие держат на своем ПАММ-счете достаточно серьезные суммы средств. Тогда как есть такие, которые держат на счету минимально возможную сумму, а всю полученную прибыль, они почему-то сразу выводят. А выводят они ее потому, что боятся убытков и не доверяют своим способностям.

Если же управляющий наряду со средствами инвесторов управляет еще и своим внушительным капиталом, это говорит о его отношении к трейдингу, как к виду профессиональной деятельности, а не как к возможности «сорвать банк».

Вот, в общем-то и все, что позволит вам не «вляпаться» в ПАММ-счет с «сюрпризом», а для инвестиций выбрать такие, которые будут вам гарантировать высокую и стабильную доходность при минимальных рисках. Хотите заработать 100% в год? Да запросто! Правильно подбирая ПАММ-счета для инвестиций и применяя стратегии инвестирования в ПАММ-счета, вы заработаете еще больше!

Как выбрать управляющего ПАММ счета, чтобы получать прибыль продолжительное время? Какие ПАММ счета и ПАММ управляющие наиболее прибыльные? Как не допустить ошибок при выборе ПАММ счета и не вложить деньги в убыточный проект?

Ведь ПАММ счета сегодня, это один из самых выгодных видов инвестиционной деятельности. Здесь главное – правильно реализовать свои возможности, а как это сделать мы вам сегодня и расскажем.

Как выбирать посредством рейтинга ПАММ счета?

Первым делом, при выборе ПАММ счета следует обратить внимание на его срок существования, ведь успешные ПАММ управляющие торгуют на протяжении многих лет.Если какие-то ПАММ счета вам приглянулись, но время их жизни менее полугода, то спешить не следует, лучше немного обождать и приглядеться. Грамотные ПАММ управляющие на биржах России никуда не пропадут. Ну, а если вы увидите, что какой-либо из них слился, то будете себя благодарить, что не вложились в убыточный проект.

Далее обратите внимание на уровень просадок.Если ПАММ управляющие сливают до 90% депозита, а потом каким-то чудесным образом восстанавливают счет и начинают зарабатывать, то специалисты не рекомендуют вкладывать свой капитал в такие , так как подобное восстановление является простым везением, которое как вы понимаете случается не часто.

Некоторые из опытных инвесторов также рекомендуют обращать внимание на процент собственных средств, которые ПАММ управляющие вкладывают в ПАММ счета.Но многие к данному критерию относятся скептически, так как большой собственный капитал управляющего не является доказательством его хорошей торговли. С чем мы полностью согласны.

Тогда, как выбрать управляющего, который действительно умеет торговать? В этом, вам поможет рейтинг лучших управляющих у брокера Альпари.

Как выбрать управляющего ПАММ счета по рейтингу?

Итак, чтобы выбрать прибыльные ПАММ счета, необходимо изучить рейтинг лучших управляющих. Рассмотрим на примере , одной из крупнейших компаний России, предоставляющей возможность инвестиций в ПАММ счета.

В статистике счета учитываются риски, также средняя доходность, сроки работы и другие показатели всех когда-либо открытых управляющим ПАММ счетов, включающих тех, которые он уже закрыл. А вот сумма инвестиций и численность инвесторов, плюс комиссионные, берутся лишь по действующим счетам.

В рейтинг лучших управляющих у нашего брокера Альпари, входят лишь те, кто соответствует этим условиям:

- от 2 лет работы на рынке;

- имеется реальный (не в «Песочнице») доступный для инвестирования ПАММ счет;

- у ПАММ счета положительная доходность;

- непосредственно уровень управляющего по ПАММ счету, от 1 и больше (максимальный ранг 5).

ПАММ счета и их управляющие в Альпари: как выбрать?

Итак, о том, что первым делом при выборе нашего ПАММ счета следует изучать рейтинг лучших управляющих мы знаем.

Для этого обратимся к советам опытных инвесторов.

Доходность, которую показывали нам ПАММ управляющие еще в прошлых периодах, вероятно такой уже не останется. Хотя вы скажете: «Глаза ведь не врут!». Дело здесь в том, что графики доходности рассчитаны по методике сложных процентов, иначе сказать, прибыль постоянно реинвестируются. Эта фишка инвесторам известна, а вот новички на нее еще часто попадаются.

Теперь рассмотрим на реальном графике доходности, одного из лидирующих управляющих ПАММ счетов.

Приблизительно за два года (точка № 1) доходность составила 500%, другими словами за год 250%. И за второй год – увеличилась до 800%, то есть еще на 300%.

Следующий аспект – кредитное плечо

Здесь необходимо понимать, что размер плеча полностью зависит от размера торговых оборотов. Другими словами, чем больше будет совершать трейдер сделок (увеличивая за месяц их объем), тем меньше наш размер плеча.

Допустим: с 1:500 плечо может снизится до 1:25. Таким образом, поступает большинство брокеров, так как предоставлять большие кредиты на существенные суммы никто не собирается.

Какое влияние все это оказывает на инвестиции в ПАММ счета?

Ведущие ПАММ управляющие, со временем начинают привлекать больше инвестиций, за счет чего увеличиваются среднемесячные обороты, а значит размер плеча будет постепенно уменьшаться. И так далее! То есть если в предыдущих периодах можно было открывать ордера больших объемов, то с уменьшением , такой возможности не будет.

Как известно, в мониторинге любого ПАММ счета имеется специальная вкладка, которая называется «Используемое плечо». И как утверждают опытные инвесторы, эта информация при выборе ПАММ счета и наконец, его управляющего может принести очень много пользы.

Давайте рассмотрим в примере:

График выше, показал хорошую доходность, а просадки небольшого размера если и присутствуют, то они не продолжительные. Теперь входим во вкладку «Используемое кредитное плечо» и наблюдаем следующее:

На нижнем графике показана доходность, которая практически не отличается от первого графика. На графике сверху указана загрузка депозита. Черными точками, мы специально отметили самые интересные моменты – максимальные просадки, сопровождающиеся максимальными загрузками нашего депозита.

Это указывает на то, что в период просадок, когда размер депозита уменьшается, управляющий занимается наращиванием позиционных объемов – убыточная стратегия.

Следующий совет – инвестируйте на просадках

Если вы выбрали управляющего, оценили и поняли его методы торговли, а также уверены, что он будет в дальнейшем показывать неплохие результаты, то чтобы инвестировать в его счет – ждите просадок. Как вы понимаете, даже опытные трейдеры не застрахованы от просадок, это рынок. Но это не означает, что при просадке опытный управляющий сольет весь депозит.

Вот в момент просадки и следует инвестировать, так как за просадкой опять последует длительное восхождение. Но большинство неопытных инвесторов это не учитывают и вкладываются на пике доходности, а выходят соответственно в просадках.

Вот один из отличных примеров, как действовать не следует:

На нижнем графике, мы видим доходность счета, а вот на верхнем будет изменение средств. Можно заметить, что в 2011 году начинается резкое вливание средств так как за предыдущий год просадки, практически отсутствовали, что и привлекло инвесторов. Рост продолжался до середины 2011 года, но при первой же более-менее серьезной просадке большинство инвесторов из этого счета вышло. То есть вклад был сделан на пике, а выход в просадке.

Таким образом, они ничего не заработали. Поэтому опытные инвесторы, рекомендуют вкладывать в на просадке и выходить из них на пиках доходности.

Не выбирайте в ПАММ рейтинге «космонавтов»

Если перед вами стоит вопрос, как выбрать управляющего ПАММ счета, то опытные специалисты рекомендуют избегать так называемых «космонавтов». Космонавты, это ПАММ управляющие, которые смогли буквально в считанные дни показать архи высокую доходность. Как вы понимаете, это не является профессионализмом, а попросту банальная раскрутка для выхода на лидирующие позиции в рейтинге.

Ниже, вы можете видеть один из примеров такого «космического» счета:

Как видите, за каких то 4 месяца управляющий этого ПАММ счета добился доходность, превышающую 4 000%. Ну прямо сказка какая-то!

В целом, необходимо изучить рейтинг лучших управляющих, выбрать наиболее понравившегося, понять его торговые принципы и конечно же связаться с ним лично, чтобы расспросить обо всех нюансах. Ну а если он отвечать скрытно, мотивируя «секретностью» методов торговли, либо вообще не сможет внятно объяснить что-либо, то не спешите инвестировать в его счет, а обдумайте все еще несколько раз.

Как правило, опытные ПАММ управляющие, даже в нескольких словах могут объяснить то, какими методами в торговле они пользуются, так как знают, что серьезный инвестор никогда не вложит собственные средства в непонятно что.

Инвестирование в ПАММ счета подразумевает определенную работу по выбору управляющего или управляющих.

Как правильно выбрать ПАММ счет?

В первую очередь, есть несколько важных критериев, на которые стоит обратить внимание. Чтобы выбрать ПАММ счет для инвестиций, нужно начать изучение информации с , где все аккаунты трейдеров представлены в виде таблицы, в которой даются основные важные показатели каждого управляющего.

Первое, на что обращают внимание многие потенциальные инвесторы – доходность , которую показывает тот или иной управляющий. И действительно, этот параметр позволяет приблизительно представить, какой может быть ваша прибыль по истечению определенного срока.

Зачастую, в этой графе можно увидеть доходности в 200-300% . Естественно, у начинающего инвестора при виде таких цифр возникает огромное желание выбрать этот ПАММ счет и вложить как можно больше денег. Но это может быть ошибкой.

Для достижения огромной доходности трейдерам приходится рисковать буквально на 100%, и первая ошибка может стать последней.

Мне самому очень нравятся управляющие с такой доходностью и я нашел одну интересную стратегию для себя.

- Я сортирую по новым ПАММ счетам и выискиваю те, которые выдают за неделю более 40% прибыли. Я вкладываю одновременно в 5-10 таких счетов на одну неделю. Да, конечно, некоторые сливаются, но остальные способны перекрыть убыток своими взлетами до 250% прибыли! Единственное, с большими суммами я не хотел так работать.

Здесь можно порекомендовать обращаться к трейдерам, которые демонстрируют доходность в районе 150-200% годовых. В результате, при распределении капиталов 50 на 50 (при 50-процентом участии трейдера), прибыль инвестора может составить в районе 100% годовых. Это очень неплохой результат.

Здесь можно порекомендовать обращаться к трейдерам, которые демонстрируют доходность в районе 150-200% годовых. В результате, при распределении капиталов 50 на 50 (при 50-процентом участии трейдера), прибыль инвестора может составить в районе 100% годовых. Это очень неплохой результат.

Опыт управляющего

Перед тем как выбрать ПАММ счет, проверьте еще один важный момент – опыт работы трейдера. Ведь инвестиции несут в себе определенные риски. При этом, работа со многими управляющими может нести повышенные риски для инвестора. Здесь необходимо обратить внимание на несколько важных параметров.

В первую очередь, речь идет о возрасте . Профессиональные инвесторы часто обращают внимание на управляющих, которые проработали хотя бы год. И это вполне логично. Все и всегда смотрят на опыт работы человека. Если он отсутствует, это большой минус.

Капитализация

Очень важный параметр – капитал управляющего

. Чем он больше — тем лучше, значит трейдер работает и со своими деньгами и рискует наравне с инвесторами. еще один важный показатель — это капитализация всего ПАММ счета

, тут речь идет о сумме вкладов всех инвесторов. Чем больше сумма — тем лучше, так как это говорит не только о том что инвесторы доверяют управляющему, но и о том что управляющему есть что ценить. Ведь хороший заработок мотивирует к профессиональной работе с минимальными рисками и максимальной прибылью.

Очень важный параметр – капитал управляющего

. Чем он больше — тем лучше, значит трейдер работает и со своими деньгами и рискует наравне с инвесторами. еще один важный показатель — это капитализация всего ПАММ счета

, тут речь идет о сумме вкладов всех инвесторов. Чем больше сумма — тем лучше, так как это говорит не только о том что инвесторы доверяют управляющему, но и о том что управляющему есть что ценить. Ведь хороший заработок мотивирует к профессиональной работе с минимальными рисками и максимальной прибылью.

Уровень просадки

Уровень относительной просадки определяет максимальную сумму, которую может потерять управляющий в определенный момент времени. Естественно, рассчитывается этот параметр в соответствии с общей суммой, которая есть на счете. Если этот параметр составляет 40 процентов, это значит, что в какой-то момент трейдер уже терял 40 процентов от своего счета. С другой стороны, возможно, этот процент не был убыток, а является размером максимальной просадки, которая была когда-то на счете (при этом, сделка закрылась в плюсе).

Чем больше процент просадки, тем больше рисков представляет такой счет. Уровень относительной просадки есть у каждого Управляющего. Дело в том, что торговля на финансовых рынках не возможна без просадки. Даже если трейдер все правильно определил и закрыл сделку с прибылью, в процессе торгов цена могла неоднократно заходить в отрицательную зону.

На практике уровень в 50-60% это нормально. Конечно 30-40% это уже хорошо, а 15-20% — это отлично.

Что такое оферта

В инвестировании в ПАММ-счета есть такое понятие, как оферта. Ее делает каждый управляющий для того, чтобы к нему присоединились инвесторы. Оферта содержит несколько основных пунктов, на которые следует обратить внимание.

- Торговый период . Этот показатель отражает время, через которое инвестор может забрать прибыль и свои капиталовложения — время ролловера. У терейдера может быть особая торговая стратегия и ему не удобно если деньги с торгового счета будут кочевать постоянно. Торговый период может быть равен двум неделям, следовательно, инвестор может забрать свои деньги через две недели. Но у брокера Альпари, к примеру, ролловер по умолчанию установлен на каждый час. Большинство управляющих у этого брокера не меняют этот параметр и вы можете вложить деньги и через час уже вывести их.

- Размер вознаграждения . Это процент от прибыли который получит управляющий. Предположим, в оферте указано 30% процентов. Это значит, что в случае удачной торговли, инвестор может рассчитывать на 70% от прибыли, а 30% оставит себе управляющий. Часто в офертах можно встретить плавающий процент, который меняется в зависимости от суммы вклада инвестора. Чем больше вклад — тем меньший % берет себе управляющий.

Составление портфеля управляющих

Успешные инвестиции в ПАММ-счета – это не только умение найти грамотного управляющего. Зачастую, большую и более стабильную прибыль получают те, кто умеет диверсифицировать свои риски и грамотно распределять капиталы между несколькими ПАММ счетами. Конечно же, речь идет о составлении своего портфеля.

Чтобы ограничить свои риски, необходимо выбрать не один ПАММ счет для инвестиций, а минимум 4-5.

- Ситуация 1 . Представьте что вы инвестировали в одного управляющего все деньги и в какой то момент он принес убыток в —30% . Вы вместе с ним потеряли эти деньги.

- Ситуация 2 . Вы инвестировали в 7 ПАММ счетов и два из них дали убыток в -10% и -15% , а другие 5 дали прибыли в +30%, +7%, +19%, +14%, +2% .

Очевидно, что при портфельном инвестировании ваши риски снижаются во много раз, и во второй ситуации не смотря на убыток 2-х ПАММ счетов, вы останетесь в прибыли.

Перед тем как выбрать ПАММ счет для инвестирования, убедитесь что прибыль его стабильна и не имеет резких скачков, к примеру ситуации:

Очевидно что ПАММ 2 стабилен и более надежен, имеет более определенную торговую систему. Также прибыль может быть вот такой:

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

ПАММ-счет – это прибыльный и рискованный вид управляемых счетов на рынке Forex. Инвестор вкладывает денежные средства, которые трейдер использует для заключения сделок. Часть прибыли получает трейдер, остальные деньги забирает инвестор. Часто приходится рисковать огромными суммами, поэтому необходимо знать основные правила выбора и прислушиваться к рекомендациям экспертов.

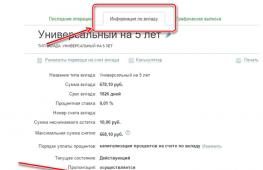

Рисунок 1. Данные для анализа статистики ПАММ-счета

Это явление начало активно развиваться в России только в 2008 году. Если изначально к нему относились скептически, то постепенно ситуация менялась: среди начинающих и опытных трейдеров услуга из-за простой системы и возможностью распределения рисков стала невероятно востребованной. Каждый год в 10 раз увеличивается прирост открытия ПАММ-счетов Форекс.

Для выбора наиболее надежного и эффективного управляющего необходимо провести оценку рисков и доходности:

- Исторические данные. За временной промежуток можно взять как 1, так и 6-12 месяцев. Для получения точного представления об успешности выбранного управляющего лучше выбрать проекты с большим количеством торговых дней. Если их много, анализ управляющего позволит понять, насколько хорошо он адаптируется к изменениям. Например, если проекту 90 дней, но торговля велась только 30 из них, будет слишком высокая погрешность и мало данных для анализа.

- Относительная просадка. Это максимальный убыток трейдера. Невозможно постоянно торговать в плюс, поэтому у каждого управляющего будет просадка. Важно, чтобы она была не большой, а человек смог максимально быстро выйти из нее. Изучение стандартного показателя дает понимание степени риска с учетом полного или частичного отклонения от средних данных по доходности. Например, при анализе управляющего было выявлено отклонение 10%. Приемлемая просадка в таком случае – 10% по итогам месяца, 35% – года.

- Агрессивность. С её помощью можно оценить вероятные убытки, если зафиксирована серия неудачных контрактов. Например, возьмем показатель 2%. Просадка в 35% будет достигнута в течение месяца, если ежедневно фиксировались неудачные сделки, что считается неплохим показателем.

- Максимальный дневной убыток. Также дает возможность оценить возможные убытки. Например, возьмем 20%. Если управляющий два дня подряд «сливает» контракты, то при таком показателе будет превышена просадка в 35%. Вероятность очень низкая, но это вполне возможно.

Для выбора надежного ПАММ-счета уделите максимальное количество времени анализу его статистики. Полученные данные позволят представить общую картину, подготовиться к неудачным дням и просчитать возможную прибыль.

Анализ торговой системы

Рисунок 2. Графики для анализа торговой системы

Из графиков можно узнать много полезной информации об управляющем, но некоторые данные остаются скрытыми. Речь идет о рисках, которые часто закладываются в торговой системе. Полностью их избежать не получится, но изучение проекта позволит проанализировать возможные будущие убытки. В инвестиционной декларации управляющего установлены допустимые риски, которые позволяют детальнее изучить ряд факторов.

Огромное внимание стоит уделить изучению категории системы:

|

Особенности |

|

|

Агрессивная |

Загрузка депозита выше 40, максимальная просадка от 50, доход каждый месяц – от 10 процентов. При выборе такой системы стоит учитывать невероятно высокий уровень риска, обязательно должен быть успешный опыт в торговле. |

|

Умеренная |

Подходит как для начинающих, так и опытных инвесторов. Отличительные характеристики: загрузка депозита находится в диапазоне 15-40%, максимальная просадка – 25-50, доходность за месяц – 5-10 процентов. |

|

Консервативная |

Загрузка депозита не превышает 15%, максимальная просадка – до 25, доходность каждый месяц – 5 процентов. Идеально подходит для людей, которые не хотят рисковать денежными средствами. Доход будет небольшим, но и потери – минимальные. |

Важно обращать внимание на отзывы о ПАММ-счетах. Есть множество специализированных форумов, где опытные инвесторы делятся своим мнением и опытом торговли на определенной системе. Там же можно узнать нюансы и секреты выбора проекта.

Изучая загрузку депозита, вы больше узнаете об используемом плече. Максимальная загрузка, которую устанавливает управляющий, соответствует используемому плечу. Например, этот показатель равняется 10%, тогда торговое плечо будет 1 к 10. Безопасной можно считать загрузку депозита до 30%. Консервативный уровень с наиболее минимальным уровнем риска и низкой доходностью составляет 1 к 25.

Максимальный риск на одну сделку – один из важнейших параметров, который установлен в инвестиционной декларации. Он представляет собой предельное значение убытка, который возможен при неудачном контракте. Параметр можно рассчитать самостоятельно. Например, возьмем 5 неудачных контрактов подряд с максимальным риском на одну сделку 10%. При расчетах выходит просадка в 34,4 процента.

Мартингейл

Рисунок 3. Использование системы мартингейл

Отдельно стоит выделить популярную торговую стратегию мартингейл , которая напоминает игру в рулетку. Человек открывает сделку, которая через определенный временной отрезок закрывается с прибылью или убытком. Если первая сделка ушла в минус, трейдер мгновенно открывает еще одну, но уже в противоположном направлении.

Важно! Риск в том, что каждая новая сделка открывается с увеличенной суммой, чтобы перекрыть предыдущий убыток. Прогрессирующая загрузка позволяет перекрыть все предыдущие убытки всего одним успешным контрактом. Но рано или поздно наступит момент полной загрузки депозита, поэтому к его уничтожению может привести даже небольшое движение цены.

Например, человек открывает контракт на покупку конкретного актива. Цена резко начинает идти вниз, принося убытки. Вторая сделка открывается на продажу уже выбранного актива, ведь трейдер рассчитывает на продолжение снижения цены. Важно уметь вовремя выйти из этой цепочки: лучше оказать в небольшом плюсе, чем «слить» все денежные средства.

Оптимальное соотношение доходности и риска

Каждый инвестор приходит в эту сферу для увеличения начальной суммы. Если хотите избежать полного уничтожения депозита, выбирайте счета, в которых ожидаемая доходность будет превышать риски в 2-3 раза. Например, если средний уровень просадки 50%, то минимальный потенциал роста должен составлять 100%.

Если хотите правильно оценить соотношение доходности и риска, используйте одну из формул:

- Коэффициент Калмара. Делите ожидаемую среднюю доходность на максимальную просадку.

- Фактор восстановления. Просчитываете суммарную доходность и делите её на максимальную просадку.

- Следите за правильной оценкой рисков. Если допустимая просадка максимум 10%, при этом ожидаемая доходность на уровне 100%, вы неправильно оценили риски.

Условия выхода

Рисунок 4. Условия для мгновенного расторжения контракта

Важно не только, как выбрать надежный ПАММ-счет, но и изучить условия вывода средств при определенных обстоятельствах. Под такими обстоятельствами подразумевают любые события, нарушающие установленный инвестиционный план. Если они наступят, вы сэкономите время на взвешивании целесообразности и обоснованности выхода.

При выборе управляющего обращайте внимание на следующие факторы:

- Управляющий превысил установленный уровень просадки. Это максимально допустимые убытки по выбранному счету на среднем уровне риска. Ранее вы делали оценку просадки, поэтому теперь на её основе будет легче определить размер ограничения.

- Зафиксировано превышение установленного срока просадки. Если счет слишком долго не фиксирует новой доходности, инвестор имеет право вывести денежные средства.

- Любые изменения торговой системы управляющим. К условию относится как небольшие изменения, так и нарушения декларации. Например, вы заранее провели оценку рисков по определенным параметрам, которые управляющий немного позже изменил. Новые параметры нарушают планы, что является основанием для закрытия инвестиции.

Если в политике сотрудничества при управлении ПАММ-счетами установлены вышеперечисленные условия выхода, это одна из причин доверять и работать с этим управляющим. В любой момент вы можете использовать одно из условий для моментального вывода денежных средств.

Составление инвестиционного портфеля

После определения конкретной суммы, времени и цели, необходимо приступать к составлению портфеля. Если подойти к этому ответственно, просчитав возможные риски и провести анализ каждого актива, удастся свести риск неудачных инвестиций к минимуму.

Диверсификация

Рисунок 5. Грамотная диверсификация рисков

Равномерное распределение финансов между несколькими активами разных отраслей позволяет снизить риск всего портфеля, при этом доходность остается на достаточно высоком уровне.

Важно! Как инвестировать в ПАММ-счета с получением наибольшего дохода? Выбирайте несколько инструментов совершенно разных отраслей, делите денежные средства равными частями и распределяйте их по отобранным активам.

Примером может служить включение в один инвестиционный портфель абсолютно разных управляющих. Они могут торговать разными валютами, валютными парами и металлами. Более крупный пример диверсификации – доверие денег разным компаниям. Большое количество проектов приведет к сложностям анализа каждого из них, поэтому достаточно 10 счетов.

Распределение рисков

Инвестиционный портфель создавайте с расчетом на возможные максимальные просадки одновременно 2-3 счетов. С помощью долей контролируйте уровень риска, чтобы он не был превышен.

Например, берем общую долю счета 10 процентов. Если будет сильная просадка, которая равняется 50%, сумма в общем инвестиционном портфеле снизится на 5%. Допустим, одновременно просядут сразу три счета, что приведет к потере 15%.

Вывод полученной прибыли

Вы узнали, как заработать на ПАММ-счете, но остается вопрос распоряжения полученными деньгами. Одни предпочитают выводить только крупные суммы, другие – снимают деньги практически каждые 2-3 дня. К решению данного вопроса необходимо подходить с учетом нюансов.

Совет! Если ориентируетесь на долгосрочные сделки, момент вывода денежных средств в этом случае не играет огромной роли. Вы можете снимать заработанные деньги каждый месяц или на локальных пиках.

Хранить постоянно всю прибыль на торговом счете небезопасно. Если своевременно снимать часть денежных средств, получится уменьшить возможные потери при просадке. Например, вы ориентируетесь на короткие движения, когда случается самый пик или сразу при выходе из просадки. Чем ближе вы будете к пику, тем чаще необходимо снимать деньги равномерными частями. Вы можете потерять часть прибыли, но убережете от возможной просадки все ваши средства.

Вкладывайте свободные деньги

Рисунок 6. Вкладывайте только свободные денежные средства

Рисунок 6. Вкладывайте только свободные денежные средства

Вы узнали все о ПАММ инвестировании , поэтому в любой момент можете начать применять данные рекомендации на практике. Но этот вид управляемых счетов очень рискованный способ заработка, поэтому к вложению денег необходимо подходить разумно.

Никогда не вкладывайте последние или кредитные денежные средства. Даже при грамотном анализе управляющего и системы, соблюдение всех мер предосторожности, есть ряд случаев, при которых могут затянуться периоды просадок, а эксперименты окажутся неудачными. Вкладывая свободные средства, вы избавляете себя от проблем, которые могут возникнуть при значительных просадках.

Итоги

Инвестирование в этот вид управляемых счетов – высокодоходная альтернатива банковским депозитам. Если в первом случае вы получаете приблизительно 50% годовых, в банке вам предложат всего 5-10 процентов. Но изучение специализированных материалов дает только частичное понятие о данном рынке, поэтому необходимо много времени уделять практике, применяя полученные советы при выборе ПАММ-счетов.

Правильный выбор управляющего минимизирует участие инвестора. Ему остается только регулярно изучать новые проекты, проводить грамотный анализ, а торговлю на себя возьмет трейдер. Многие компании составляют свои рейтинги управляющих с детальной статистикой по каждому из них. Вы можете воспользоваться такими рейтингами для экономии времени.

Согласитесь, что голливудские фильмы про Уолл-Стрит сформировали в нашем мозгу особенный образ трейдера. Это успешный и состоятельный человек в аккуратном костюме, который ездит на дорогой машине, не поднимает ничего тяжелее компьютерной мышки и делает деньги из воздуха.

Для того, чтобы попробовать свои силы в игре на фондовой или валютной бирже, не нужно ни специального образования, ни разрешения или лицензии. Сейчас любой человек с помощью интернета может начать совершать сделки на бирже, сделав первый шаг к этому столь любимому всеми образу успешного трейдера.

Но реальность, как всегда, жестока. И оказывается, что для того, чтобы получать прибыль от торговли на бирже вам придётся учиться, терпеть неудачи, много работать и тратить свои нервы. Мало кому удаётся пройти весь этот сложный путь до конца.

Но сделать деньги из воздуха на бирже можно и не переживая все лишения профессионального трейдера. Всё, что вам нужно – это найти успешного игрока и предложить ему сыграть на бирже на ваши деньги, а выигрыш поделить пополам.

Для того, чтобы зарабатывать деньги на валютном рынке Форекс, инвестируя средства в успешных трейдеров, существуют ПАММ счета.

Как делать инвестиции в ПАММ счета?

ПАММ счёт – это управляемый счёт на рынке Форекс. Инвесторы вкладывают деньги на этот счёт, а трейдер играет на эти деньги. Прибыль распределяется между инвесторами в зависимости от вложений, а трейдер получает вознаграждение в виде процента от прибыли (чаще всего вознаграждение составляет 40% и более)

То есть любой трейдер может создать ПАММ счёт и начинать привлекать инвесторов. Но зачем ему это нужно?

Предположим, есть трейдер, который успешно торгует на бирже и, вложив 100 000 рублей, он имеет в среднем 15% дохода в месяц. Это значит, что его прибыль составляет 15 000 рублей.

Чтобы увеличить прибыть, он может открыть ПАММ счёт и начать привлекать деньги инвесторов. Например, Инвестор 1 вложил 50 000 рублей, Инвестор 2 вложил 20 000 и Инвестор 3 вложил 5 000 рублей.

Теперь на счёте 75 000 рублей инвесторов и 100 000 рублей трейдера. При 15% доходности в месяц трейдер получит 15 000 от игры на свои деньги и ещё вознаграждение от инвесторов.

В среднем трейдер получает 50%, а это значит, что он заработал с инвестиционных денег 11 250 и получит 50% от этой суммы, то есть 5 625 рублей. Всего его доход будет равняться 15 000 + 5 625 = 20 625.

Есть трейдеры, на ПАММ счетах которых находится более полумиллиона долларов. Они получают огромное вознаграждение от своей деятельности.

Выгода инвесторов тоже очевидна и заключается в получении пассивного дохода. Успешные ПАММ счета приносят по 100% годовых.

Схема работы ПАММ счёта.

Управляющий открывает ПАММ счёт и начинает торговать на свои деньги. Если инвесторов устраивает результат торговли, то они принимают решение об инвестировании в данный счёт.

Инвесторы вложили 40% от всей суммы на счёте.

В случае успешной торговли прибыль распределяется между трейдером и инвесторами в соответствии с первоначальными вложениями.

Инвесторы получают прибыль пропорциональную своим первоначальным вложениям.

Часть прибыли инвесторы выплачивают трейдеру в качестве вознаграждения за успешную торговлю.

В данном случае трейдеру выплачивается вознаграждение в размере 20% от прибыли.

Плюсы и минусы инвестирования в ПАММ счета.

Плюсы:

- Небольшой порог входа. Может показаться, что инвестировать в ПАММ счета можно только крупные суммы. Но, на самом деле, минимальные вложения начинаются от 10 долларов.

- Не нужно быть профессиональным трейдером . Вам не нужно годами изучать биржевую торговлю для того, чтобы зарабатывать на бирже. Вам нужны лишь минимальные знания, чтобы выбрать надёжного управляющего и начать получать прибыль.

- Мошенничество исключено. Трейдер не может украсть ваши деньги, у него просто нет доступа к ним.

- Вывод денег в любое время. После инвестирования ваши деньги всё ещё принадлежат вам. Вы можете забрать свои деньги обратно в любой момент, когда вы этого захотите.

- Возможность следить за трейдером. Вы можете следить за игрой трейдера из своего личного кабинета, анализируя его работу.

- Заинтересованный трейдер. Так как управляющий вкладывает свои деньги в ПАММ счёт, он рискует не только своей репутацией, но и реальными деньгами. Даже не знаю, что может сильнее заинтересовать его в успехе.

- Гибкие настройки рисков и доходности . Вы можете подбирать для инвестирования разные ПАММ счета с разной доходностью и разной степенью риска, распределяя средства между ними в любых долях.

Минусы:

Единственным минусом здесь является риск. Ведь вашими деньгами будут управлять люди, а они могут совершать ошибки. Из-за таких ошибок вы можете не только получать прибыль меньше, чем рассчитывали, но и даже уйти в минус, то есть получить убыток.

Действительно, прибыль от этого вида инвестирования ведёт себя непредсказуемо. В какие-то месяцы можно получать хороший доход, в какие-то месяцы ваша прибыль может быть в районе нуля, а какие-то месяцы могут быть вообще убыточными.

Главное правило инвестирования в ПАММ счета.

Главным правилом является диверсификация рисков. Причём применять принцип диверсификации нужно начинать ещё до того, как вы решили инвестировать в ПАММ счета.

Диверсификация на уровне инвестиционного портфеля.

Дело в том, что реклама этого вида инвестирования и успешные кейсы с высокими доходами могут ввести человека в заблуждение. А за всей красотой картинки скрываются вполне реальные риски. Если инвестор не предусмотрит их, то может потерять деньги.

Диверсификация на уровне инвестирования в ПАММ счета.

Для получения максимальной прибыли и минимизации рисков рекомендуется доверять свои средства разным трейдерам. Причём, чем разнообразнее будут стратегии этих игроков, тем лучше.

Во многих компаниях, таких, как Alpari , вам могут предложить сформированные ПАММ портфели, которые должны понизить ваши риски или увеличить доходность. Подробнее про ПАММ счета мы поговорим в соответствующем пункте ниже в статье.

При данном виде инвестирования используют так же диверсификацию по валюте и площадкам.

Для того, чтобы подобрать наиболее разнообразные ПАММ счета в свой портфель, нужно знать, какие виды стратегий используют трейдеры и какие задачи они помогут решать инвестору.

Виды стратегий трейдеров.

Всего выделяют 3 вида стратегий: агрессивная, умеренная и консервативная.

Но для того, чтобы описать эти стратегии, нужно ввести несколько понятий:

- Просадка – это ситуация, когда трейдер и инвесторы терпят убытки. Просадка измеряется в процентах от общего количества денег на счёте. – это процент средств подвергающихся риску, относительно всех денег на счету.

Теперь вернёмся к стратегиям:

Агрессивный счёт. Это самая рискованная, но и самая доходная стратегия.

- Доходность: более 10% в месяц или более 120% в год.

- Максимальная просадка: более 50%.

Умеренный счёт. Средние риски и средняя доходность.

- Доходность: от 5% до 10% в месяц или от 60% до 120% в год.

- Максимальная просадка: от 30% до 50%.

Консервативный счёт. Низкие риски и невысокие доходы.

- Доходность: до 5% в месяц или до 60% в год.

- Максимальная просадка: до 30%.

Эти параметры, характеризующие счета, вы можете посмотреть в показателях ПАММ счёта, в который вы планируете инвестировать.

Показатели ПАММ счёта в Alpari.

Степень агрессивности ПАММ счёта в Alpari.

Эта информация вам нужна для оценки рисков. Чем агрессивнее счёт, тем выше потенциальная доходность, но и выше риски. Чем счёт консервативнее, тем ниже доходность и ниже риски.

Теперь вы знаете, что нужно инвестировать в разные счета по степени агрессивности. Но как выбрать ПАММ счета, которые будут приносить вам прибыль, а не убыток?

1. Опыт трейдера.

За это время трейдер должен столкнуться хотя бы с одной просадкой. Это нужно для того, чтобы понять, как он справляется с трудностями. Ведь часто бывает так, что управляющие сливают все средства при первой же просадке.

Поищите другие счета этого управляющего. Если они ещё работают, то проанализируйте их и посмотрите, какая там доходность. Если же счёт полностью слит, то посмотрите, что послужило причиной неудачи.

2. Просадки.

Обратите внимание на просадки при работе трейдера. Насколько вы готовы рисковать? Некоторые инвесторы выводят депозит при просадке в 20%. А кто-то доверяет трейдеру и легко переносит просадки в 50% и ниже.

Поэтому выбирайте счета с величиной просадок не больше, чем вы можете себе позволить.

3. Доходность трейдера.

Обратите внимание на годовую доходность и доходность за весь срок существования ПАММ счёта. Так же проследите, как она менялась на протяжении всего срока торговли.

4. Капитал управляющего.

Чем больше собственных денег трейдера участвуют в торговле, тем больше он заинтересован в успехе. Поэтому рекомендуется вкладывать в ПАММ счета, где капитал управляющего составляет не менее 1 000 долларов.

5. Деньги в управлении.

Большое количество денег в управлении говорит о том, что этому трейдеру доверяют. А люди, инвестирующие крупные суммы в ПАММ счета – далеко не дураки. Если эти люди доверяют данному управляющему, значит, ему есть за что доверять.

Отсюда напрашивается вывод: чем больше денег в управлении, тем лучше.

6. Рейтинги.

Почти на каждой брокерской площадке есть рейтинг ПАММ счетов. Они обычно отсортированы от лучших к худшим. Не забывайте пользоваться этим инструментом. Поискать хорошие счета можно в первой двадцатке данного списка.

ПАММ портфели.

ПАММ портфель — это набор ПАММ счетов, который реализует принцип диверсификации и призван уменьшить риски и увеличить прибыль от инвестирования. Кроме того, при использовании портфелей порог входа ниже.

Портфель вы можете подобрать самостоятельно, либо воспользоваться уже составленными управляющими портфелями.

Самостоятельно.

На большинстве брокерских площадок есть такая функция, как конструктор ПАММ счетов. Вы можете самостоятельно подбирать счета и включать их в свой портфель.

После этого вы сможете распределить средства в процентном соотношении между выбранными счетами. Например, большинство денег распределить между трейдерами, использующими умеренную стратегию, а меньшую часть доверить более агрессивным управляющим.

Готовые портфели.

Управляющий портфелем может создать свой портфель из ПАММ счетов, которые он считает наиболее надёжными. То есть он сделает работу по подбору счетов за вас. Так же управляющий должен инвестировать свои деньги в созданный портфель, что заставит его относиться серьёзно к подбору ПАММ счетов.

После создания портфеля любой инвестор может вложить деньги в него, доверившись профессионализму управляющего. За каждого привлечённого инвестора управляющий получит вознаграждение.

Риски ПАММ инвестирования.

При данном виде инвестирования есть 2 разновидности рисков: торговый и неторговый.

Неторговый.

Неторговый риск заключается в том, что вы можете потерять деньги из-за мошеннических действий или закрытия брокерской площадки.

При ПАММ инвестировании неторговый риск минимален.

- Сам трейдер не сможет украсть ваши деньги.

- Если вы выберете надёжного брокера, то вероятность мошеннических действий или риск разорения минимальны.

Иногда можно услышать мнение любителей заговоров о том, что трейдеры сговариваются с брокерами и воруют деньги инвесторов. То есть, статистика подделывается и всё выглядит, как будто трейдер сливает, но на самом деле торговля не ведётся, а деньги присвоены.

Но вероятность таких заговоров маловероятна, поэтому не стоит принимать их во внимание.

Торговый.

Про торговый риск мы уже говорили выше. Это вероятность того, что вместо прибыли вы будете получать убыток. Вы уже знаете, как понизить этот риск, подойдя профессионально к выбору ПАММ счетов и грамотно формируя ПАММ портфели.

Ниже мы поговорим о том, как уменьшить торговый риск уже после того, как деньги инвестированы.

Тактики ПАММ инвестирования.

Механизмы ограничения убытков.

На многих брокерский площадках есть возможность автоматически выводить деньги с ПАММ счёта в том случае, если трейдер начнёт терпеть убытки. Вывод средств обычно осуществляется раз в сутки.

Это очень удобно, потому что не нужно заходить в личный кабинет по несколько раз в день для проверки. Вы сможете зафиксировать уровень риска и не тратить свои нервы, ведь теперь трейдер не сольёт все ваши деньги, пока вы будете спать.

Перераспределение средств между счетами (ребалансировка портфеля).

Эта тактика заключается в том, чтобы после каждого определённого периода (например, 1 месяц) перераспределять ваши средства между ПАММ счетами таким образом, чтобы они снова оказались в стартовом соотношении.

Например, вы инвестировали в 2 счёта: в Счёт-1 вложили 1000 долларов, в Счёт-2 вложили 500 долларов. Значит, что соотношение 2:1. Через определённый период Счёт-1 вырос до 1500 долларов, а Счёт-2 до 1000 долларов. Теперь вам нужно опять перераспределить средства в соотношении 2:1. Таким образом, теперь на Счёте-1 будет 1670 долларов, а на Счёте-2 будет 830 долларов.

Смысл этой тактики в том, что со временем на агрессивных счетах накапливается всё больше средств. Но, так как агрессивные счета являются более рискованными, то с увеличением денег на них ваши риски увеличиваются. Поэтому нужно постепенно перераспределять прибыль с агрессивных счетов на умеренные или консервативные.

Инвестиционный горизонт.

Эта тактика так же заключается в перераспределении денег между счетами для уменьшения риска – от агрессивных к консервативным. Только это будет перераспределение не прибыли, а всей суммы. И зависеть оно будет от времени.

То есть вы краткосрочно инвестируете в агрессивные ПАММ счета, например, на 1-3 месяца. После окончания этого срока вы переводите все деньги с этих счетов на менее рискованные консервативные.

Чем агрессивнее счёт, тем меньше должен быть срок инвестирования, потому что риски выше.

Генеральная уборка в портфеле.

Нужно не забывать избавляться от убыточных ПАММ счетов. Если в вашем портфеле есть счёт, который уже несколько месяцев приносит вам убыток, то нужно рассмотреть возможность удаления его из вашего портфеля.

Так же можно добавлять в портфель новые счета, которые вы считаете перспективными.

Отзывы, горький и сладкий опыт инвестирования в ПАММ счета.

Большое количество инвестором терпит убытки из-за несерьёзного подхода к подбору счетов. А кто-то вообще теряет все свои деньги, доверившись только одному трейдеру.

В отрицательных отзывах люди ругают сам рынок Форекс, трейдеров, убеждают всех в сговоре управляющего с брокером, но на самом деле в убытке не виноват никто, кроме инвестора.

Заключение.

Хотя ПАММ инвестирование кажется простым делом, но в реальности всё не так. Если вы решили выбрать трейдеров наугад из лидеров рейтинга, то такая стратегия будет очень рискованной.

Нужно понимать, что профессиональные трейдеры стабильно приносят прибыль с минимальными рисками, а любители сливают или топчутся на месте. Задача инвестора в том, чтобы научиться отличать профессионалов от любителей.

Для новичков подойдёт стратегия, при которой в портфель набирается большое количество разных счетов. Это поможет избежать высоких рисков.

Но с ростом опыта и профессионализма ПАММ инвестора, он в большинстве случаев начинает сокращать количество счетов в своём портфеле, подходя более серьёзно к их анализу.

На большинстве брокерских площадок есть возможность протестировать счета с помощью демо-счёта, поэтому для начала не нужно даже вкладывать деньги.

ЗАРЕГИСТРИРОВАТЬСЯ В ALPARI И ОТКРЫТЬ ДЕМО-СЧЁТ